La situation du commerce mondial Canada-Chine et les liens de la chaîne d’approvisionnement

Septembre 2020

Colin Scarffe

Table des matières

Sommaire

- La Chine est le deuxième partenaire commercial bilatéral du Canada (ou son troisième, si l’on tient compte des échanges avec les 27 pays de l’UE dans son ensemble). Les importations et les exportations canadiennes en provenance et à destination de ce pays sont diversifiées par produit, et la complexité des produits échangés est à peu près du même ordre.

- Les investissements et l’activité des entreprises multinationales ont augmenté rapidement entre les deux pays; toutefois, les niveaux globaux restent faibles par rapport aux relations d’investissement du Canada avec d’autres pays.

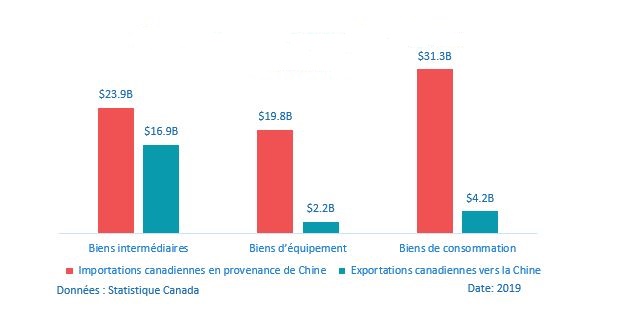

- L’importation de biens de consommation en provenance de Chine améliore le bien-être des Canadiens. Les importations de biens intermédiaires et de biens d’équipement, en particulier le matériel électrique, sont des intrants importants de la production canadienne.

Introduction

De nombreuses études ont été réalisées sur les relations commerciales entre le Canada et les États-Unis, et cela à juste titre, puisque les États-Unis sont notre principal partenaire commercial. En 2018, le ministre de la Diversification du commerce international a annoncé un objectif d’augmentation des exportations outre-mer de 50 % d’ici 2025Note de bas de page 1. La Chine est la deuxième économie mondiale et le deuxième partenaire commercial bilatéral du Canada. Elle pourrait ainsi être un marché clé si le Canada veut atteindre son objectif de diversification des exportations. Ce document explore les relations commerciales du Canada avec la Chine, notamment par l’examen de leurs relations commerciales et d’investissement pendant les deux dernières décennies. En outre, la COVID-19 a montré au monde que certaines situations extrêmes peuvent entraîner l’arrêt complet de la production à l’intérieur d’un pays. Par conséquent, la deuxième partie de ce document examinera comment une perturbation du commerce avec la Chine pourrait affecter les chaînes d’approvisionnement et la production canadiennes.

Commerce et investissement

Depuis l’accession de la Chine à l’Organisation mondiale du commerce (OMC) en 2001, les échanges commerciaux du Canada avec la Chine ont augmenté plus rapidement que les échanges du Canada avec tout autre partenaire commercial principal. Malgré un ralentissement des exportations de marchandises en 2019, le commerce bilatéral de marchandises a augmenté à un taux de 11 % par an, et le commerce de services à un taux de 12 % par anNote de bas de page 2,Note de bas de page 3. Il s’ensuit que la part de la Chine dans les échanges commerciaux du Canada a augmenté de manière spectaculaire au cours des 20 dernières années, passant d’environ 1 % en 2000 à près de 6 % en 2019. Bien que les échanges commerciaux du Canada avec la Chine soient beaucoup moins importants que ceux avec les États-Unis, la Chine n’en demeure pas moins son deuxième partenaire commercial (ou son troisième, si l’on tient compte des échanges avec les 27 pays de l’UE dans son ensemble) Note de bas de page 4.

Figure 1 : Part du commerce du Canada

Version texte

| Date | Chine | UE-27 | Royaume-Uni | Japon | Mexique |

|---|---|---|---|---|---|

| 2000 | 1,2 % | 5,4 % | 3,0 % | 2,9 % | 1,4 % |

| 2001 | 1,4 % | 5,9 % | 2,9 % | 2,8 % | 1,6 % |

| 2002 | 1,6 % | 6,1 % | 2,7 % | 3,0 % | 1,6 % |

| 2003 | 2,0 % | 6,3 % | 2,9 % | 2,8 % | 1,5 % |

| 2004 | 2,5 % | 6,4 % | 3,0 % | 2,6 % | 1,5 % |

| 2005 | 2,8 % | 6,5 % | 2,8 % | 2,6 % | 1,5 % |

| 2006 | 3,2 % | 7,1 % | 3,1 % | 2,5 % | 1,7 % |

| 2007 | 3,6 % | 7,3 % | 3,3 % | 2,4 % | 1,9 % |

| 2008 | 3,7 % | 7,4 % | 3,2 % | 2,4 % | 1,9 % |

| 2009 | 4,2 % | 7,7 % | 3,4 % | 2,3 % | 2,1 % |

| 2010 | 4,4 % | 7,3 % | 3,7 % | 2,3 % | 2,4 % |

| 2011 | 4,6 % | 7,4 % | 3,7 % | 2,1 % | 2,3 % |

| 2012 | 5,0 % | 7,1 % | 3,4 % | 2,2 % | 2,3 % |

| 2013 | 5,1 % | 7,1 % | 2,8 % | 2,0 % | 2,3 % |

| 2014 | 4,9 % | 7,3 % | 2,8 % | 1,9 % | 2,2 % |

| 2015 | 5,2 % | 7,2 % | 2,9 % | 1,9 % | 2,3 % |

| 2016 | 5,2 % | 7,5 % | 3,0 % | 2,0 % | 2,5 % |

| 2017 | 5,6 % | 7,6 % | 3,0 % | 2,1 % | 2,5 % |

| 2018 | 5,8 % | 8,0 % | 2,7 % | 2,1 % | 2,4 % |

| 2019 | 5,5 % | 8,1 % | 2,9 % | 2,0 % | 2,3 % |

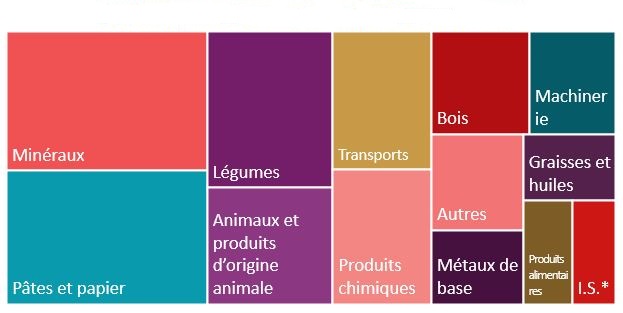

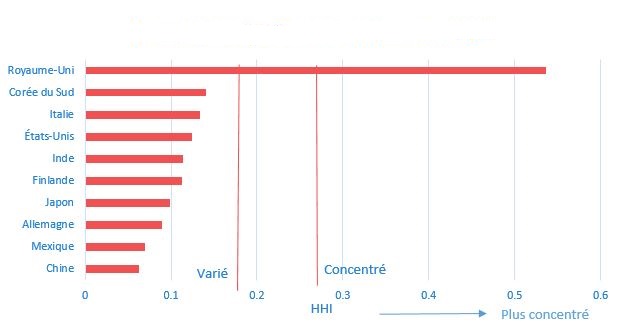

Les exportations de marchandises du Canada vers la Chine sont diverses, aucun produit ne représentant une part des exportations supérieure à 17 % au niveau HS-1 (21 produits). En utilisant l’IHHNote de bas de page 5 pour mesurer la concentration des exportations par produits SH-2 (96 produits), en 2019, les exportations du Canada vers la Chine étaient plus diversifiées que celles vers n’importe quel autre de ses 10 principaux partenaires commerciaux. En fait, depuis 2000, les exportations du Canada vers la Chine ont été les plus diversifiées des 10 premiers partenaires commerciaux du Canada en 2019, et ce pendant 12 des 20 annéesNote de bas de page 6. En utilisant la Classification par grandes catégories économiques (CGCE), 73 % des exportations canadiennes vers la Chine sont classées comme des biens intermédiaires. Ce qui semble cohérent avec le fait qu’une grande partie de ces exportations sont des produits primaires comme les minéraux et la pâte de bois.

Figure 2: Commerce par grandes catégories économiques

Version texte

| Catégorie | Exportations chinoises vers le Canada | Exportations canadiennes vers la Chine |

|---|---|---|

| Biens intermédiaires | 23,9 $ | 16,9 $ |

| Biens d’équipement | 19,8 $ | 2,2 $ |

| Biens de consommation | 31,3 $ | 4,2 $ |

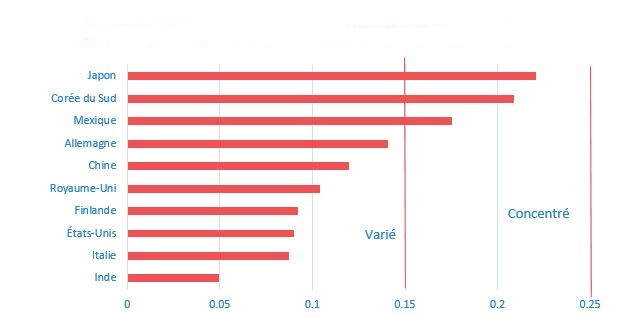

Le volet de l’importation montre un historique quelque peu différent. Depuis l’année 2000, les importations canadiennes en provenance de Chine se sont concentrées. Au niveau du SH-1, les machines et le matériel électrique représentent 45 % des importations. Au niveau du SH-2, si les importations en provenance de Chine sont toujours considérées comme diverses selon l’IHH, elles se situent au cinquième rang des importations les plus concentrées par rapport aux 10 premiers partenaires commerciaux du CanadaNote de bas de page 7. Toutefois, par rapport aux exportations, les importations du Canada en provenance de Chine sont plus équilibrées que les exportations par catégories de la CGCE.

La part élevée des importations de machines et d’équipements électriques, ainsi que des parts plus importantes des biens d’équipement et de consommation, s’explique par le fait que la Chine, du moins historiquement, est le point d’assemblage final de nombreuses chaînes d’approvisionnement en Asie. Cependant, cette situation est en train de changer. Pour la dernière partie du 20e siècle et le début du 21e siècle, la Chine était un point de rassemblement idéal pour les chaînes d’approvisionnement en raison d’une offre importante de main-d’œuvre bon marché, de bonnes infrastructures et de réglementations laxistesNote de bas de page 8,Note de bas de page 9. Pourtant, entre 1980 et 2017, l’économie chinoise a connu une croissance moyenne de 9,6 % par an, alors que sa population n’a augmenté que de 0,9 % par anNote de bas de page 10. Cela a conduit à un taux de croissance du PIB par habitant de 8,6 % par an, ce qui signifie que le PIB par habitant en Chine a doublé tous les 8,4 ans depuis 1980. Alors que la Chine a connu un important approfondissement du capital, selon la World Inequality Database, les salaires réels ont augmenté à un taux comparable de 7,9 % par an au cours de la même périodeNote de bas de page 11. En outre, bien que les salaires du décile inférieur n’aient pas augmenté aussi vite, ils ont quand même triplé entre 1980 et 2015Note de bas de page 12. Toutes ces statistiques indiquent une augmentation des coûts du travail et, plus important encore, suggèrent un salaire d’acceptation plus élevé pour les travailleursNote de bas de page 13. De plus, le Parti communiste chinois (PCC) a commencé à renforcer les réglementations, notamment en matière de protection de l’environnement, ce qui signifie que les entreprises doivent respecter des normes de plus en plus strictes pour leur exploitation en ChineNote de bas de page 14. La combinaison de ces facteurs a conduit certaines entreprises à délocaliser des activités à faible valeur ajoutée vers d’autres pays et à s’éloigner de la ChineNote de bas de page 15.

Le fait que la Chine devienne le centre d’un réseau régional de chaînes d’approvisionnement (et pas toujours le lieu d’assemblage final) modifie la nature des échanges commerciaux du Canada avec la Chine. En 2000, 57 % des importations canadiennes en provenance de Chine étaient des biens de consommation – ce qui correspond à l’idée que la Chine est le point d’assemblage final des chaînes d’approvisionnement asiatiques – 16 % des importations étaient des biens d’équipement et 27 % des biens intermédiaires. En 2019, seulement 41 % des importations en provenance de Chine concernaient des biens de consommation, 26 % des biens d’équipement et 32 % des biens intermédiaires, ce qui correspond au rôle différent que joue la Chine dans le processus de production.

Un deuxième élément de preuve est qu’en 1995, le rapport entre les exportations à valeur ajoutée et les exportations brutes en Chine était d’environ 81 %Note de bas de page 16. Toutefois, en partie à cause de l’adhésion de la Chine à l’OMC et de son intégration dans les chaînes de valeur mondialesNote de bas de page 17, ce ratio est tombé à environ 72 % en 2003. Cela signifie que 28 % de la valeur des exportations chinoises ont été importés d’autres pays et est conforme à l’histoire selon laquelle la Chine a effectué de nombreux processus à faible valeur ajoutée dans la chaîne d’approvisionnement. En 2016, cependant, les exportations de la Chine en termes de valeur ajoutée représentaient 83 % de ses exportations brutes. Note de bas de page 18 Une fois de plus, cela a permis à la Chine de ne plus être seulement le point d’assemblage final, mais de s’occuper davantage des activités à plus forte valeur ajoutée dans le processus de production. Cela correspond aux conclusions de Chor et al, (2020) qui constatent que les entreprises chinoises couvrent un segment plus large du processus de production dans les chaînes d'approvisionnement.Note de bas de page 19 Ils ont constaté que les exportations chinoises en 2014 étaient légèrement moins en aval (c'est-à-dire plus éloignées du produit final) qu'en 1992, alors que les importations sont beaucoup plus en amont (c'est-à-dire plus proches des matières premières). L'ensemble de ces faits signifie que la Chine effectue une plus grande partie du processus de production dans le pays.

Figure 3: Ratio des exportations à valeur ajoutée par rapport aux exportations brutes

Version texte

| Date | Canada | États Unis | Chine |

|---|---|---|---|

| 1995 | 0,795887 | 0,90853 | 0,812456 |

| 1996 | 0,786961 | 0,909845 | 0,811222 |

| 1997 | 0,767163 | 0,909621 | 0,807807 |

| 1998 | 0,768762 | 0,913091 | 0,795863 |

| 1999 | 0,768455 | 0,907962 | 0,770941 |

| 2000 | 0,768162 | 0,897331 | 0,754233 |

| 2001 | 0,781669 | 0,909272 | 0,754984 |

| 2002 | 0,784133 | 0,912158 | 0,745045 |

| 2003 | 0,804684 | 0,907107 | 0,721672 |

| 2004 | 0,799211 | 0,899203 | 0,727945 |

| 2005 | 0,804101 | 0,892376 | 0,737332 |

| 2006 | 0,8047 | 0,88603 | 0,740998 |

| 2007 | 0,808007 | 0,882958 | 0,752334 |

| 2008 | 0,803874 | 0,870968 | 0,77048 |

| 2009 | 0,798615 | 0,905714 | 0,805122 |

| 2010 | 0,792991 | 0,889455 | 0,789185 |

| 2011 | 0,790991 | 0,872677 | 0,782567 |

| 2012 | 0,78289 | 0,875901 | 0,791584 |

| 2013 | 0,793352 | 0,885367 | 0,796509 |

| 2014 | 0,798581 | 0,888158 | 0,80467 |

| 2015 | 0,787996 | 0,905222 | 0,826791 |

| 2016 | 0,79361 | 0,909567 | 0,833549 |

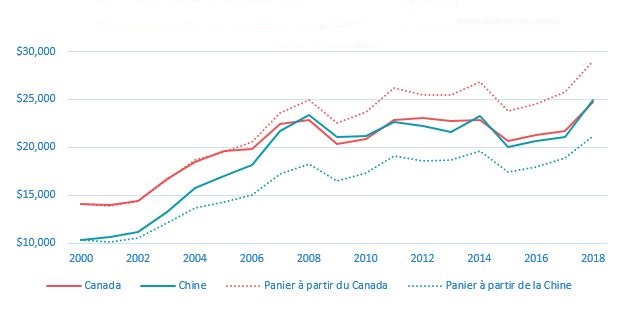

En utilisant le cadre de Hausmann et coll, (2007), il est également possible de déterminer la complexité des biens échangésNote de bas de page 20. Au lieu de mesurer les éléments techniques de chaque produit, une moyenne pondérée du PIB par habitant provenant des exportations de tous les pays est utilisée pour classer la complexité, ou le niveau de revenu, de chaque produit du SH-6Note de bas de page 21. En utilisant les données de 2000 dans la base de données UN Comtrade, le niveau de revenu moyen des pays pour les exportations était de 8 300 dollars. Les exportations de la Chine et du Canada étaient supérieures à la moyenne : la complexité de la Chine était d’environ 10 300 dollars alors que celle du Canada était d’environ 14 100 dollars (un peu moins d’un écart-type de plus). En 2009, la complexité des exportations chinoises dépassait celle des exportations canadiennes. Cependant, depuis lors, la complexité des exportations des deux pays a évolué de pair.Note de bas de page 22

Cela soulève la question de savoir si ce sont les exportations chinoises qui rattrapent leur retard, ou les exportations canadiennes qui sont à la traîne. En combinant un groupe de 10 grandes économies pour créer un bassin de référence, la réponse est un peu des deux, mais pas de la manière attendue. De 2000 à 2008, les Chinois ont rattrapé de manière significative les exportations canadiennes, et ces dernières n’étaient que légèrement inférieures au groupe de référence. Toutefois, après 2008, les exportations chinoises et canadiennes ont pris du retard par rapport au groupe de référence.

L’examen de la complexité du commerce bilatéral entre les deux pays révèle que les biens échangés se situent plus ou moins au même niveau de revenu. Les exportations du Canada vers la Chine ont toujours été à un niveau plus élevé que celles de la Chine vers le Canada; cependant, à l’exception de la période 2010-2013, la différence entre les deux séries est minime. De plus, il y a une petite différence entre le panier d’exportation globale de chaque pays et ces paniers d’exportation particuliers. En 2018, les exportations du Canada vers tous les pays, les exportations du Canada vers la Chine, les exportations de cette dernière vers tous les pays et vers celles vers le Canada étaient toutes à peu près au même niveau de complexité.

Figure 4: Complexité des exportations bilatérales

Version texte

| Date | Canada vers la Chine | Canada dans l'ensemble | Chine vers le Canada | Chine dans l'ensemble |

|---|---|---|---|---|

| 2000 | 12 701,05 | 14 078,37 | 9 528,399 | 10 294,35 |

| 2001 | 12 096,04 | 14 030,88 | 9 786,626 | 10 627,74 |

| 2002 | 12 774,85 | 14 402,54 | 10 293,27 | 11 147,79 |

| 2003 | 15 854,69 | 16 725,73 | 12 504,27 | 13 232 |

| 2004 | 17 171,51 | 18 436,63 | 15 326,5 | 15 728,25 |

| 2005 | 17 731,29 | 19 588,26 | 16 648,19 | 17 040,62 |

| 2006 | 20 607,32 | 19 804,13 | 17 493,16 | 18 188,27 |

| 2007 | 22 902,51 | 22 405,71 | 20 565,51 | 21 708,23 |

| 2008 | 25 363,36 | 22 904,2 | 23 065,24 | 23 418,71 |

| 2009 | 21 271,88 | 20 373,9 | 20 594,11 | 21 089,72 |

| 2010 | 24 091,61 | 20 854,48 | 19 794,9 | 21 135,48 |

| 2011 | 27 171,99 | 22 845,59 | 21 021,11 | 22 629,15 |

| 2012 | 25 628,04 | 23 101,52 | 21 176,23 | 22 254,81 |

| 2013 | 24 494,75 | 22 708,34 | 20 510,58 | 21 656,13 |

| 2014 | 24241,02 | 22 864,95 | 22 337,43 | 23 295,15 |

| 2015 | 21 568,19 | 20 666,2 | 19 117,19 | 20 028,81 |

| 2016 | 22 067,79 | 21 290,05 | 19 938,84 | 20 681,46 |

| 2017 | 22 071,33 | 21 660,29 | 20 458,98 | 21 121,43 |

| 2018 | 24 935,85 | 24 733,39 | 23 981,78 | 24 984,87 |

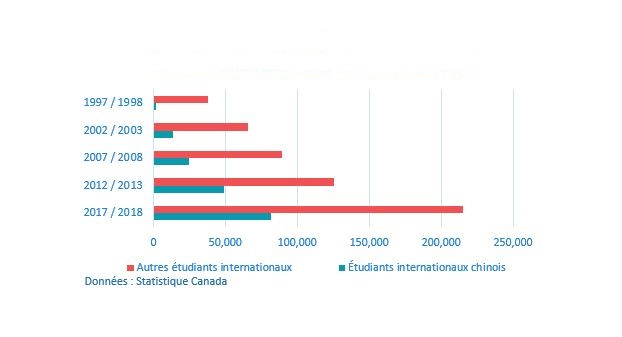

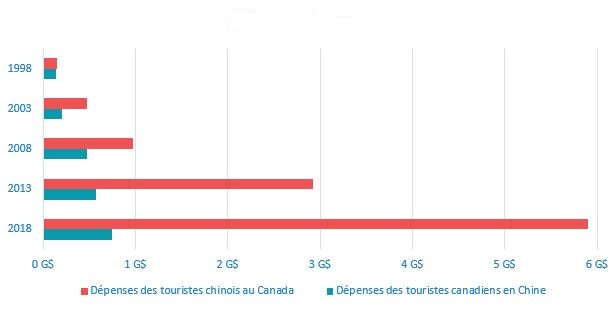

En plus de modifier la composition des échanges, la richesse en augmentation rapide de la Chine favorise le resserrement des liens commerciaux de ce côté du Pacifique. Par exemple, la demande croissante des étudiants chinois pour l’enseignement supérieur international; les étudiants étrangers paient souvent des frais de scolarité plus élevés dans les établissements d’enseignement supérieur canadiens et constituent donc une source importante de financement. En 1992, il n’y avait que 2 900 étudiants étrangers chinois dans les établissements d’enseignement supérieur canadiens pour atteindre 81 500 en 2018, soit 27 % de tous les étudiants étrangers. De même, en 1990, les touristes chinois n’ont dépensé que 95 millions de dollars au Canada, ce qui représente un peu plus de 1 % de toutes les dépenses touristiques. En 2018, ces touristes ont dépensé 5,9 milliards de dollars au Canada, ou plus de 17 % de toutes les dépenses de touristes.Note de bas de page 23

Figure 5: Inscription d’étudiants dans les établissements d’enseignement supérieur

Version texte

| Année scolaire | Autres étudiants internationaux | Étudiants internationaux chinois |

|---|---|---|

| 1997 / 1998 | 38 094 | 1 875 |

| 2002 / 2003 | 65 346 | 13 743 |

| 2007 / 2008 | 89 310 | 24 768 |

| 2012 / 2013 | 125 526 | 48 723 |

| 2017 / 2018 | 214 944 | 81 525 |

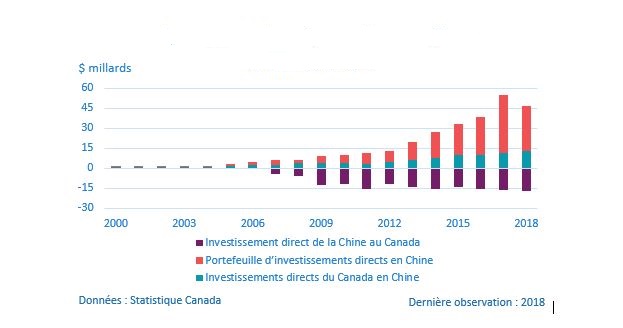

En suivant le schéma établi par toutes les autres variables, les investissements bilatéraux avec la Chine ont connu une croissance exponentielle au cours des 20 dernières années. En 2000, le stock d’investissements directs étrangers (IDE) de la Chine au Canada s’élevait à 190 millions de dollars. En 2018, ce stock avait atteint 17 milliards de dollars au Canada. De la même façon, le stock d’IDE du Canada en Chine était de 560 millions de dollars en 2000. Ce montant a atteint 12,7 milliards de dollars en 2018. Bien que ces chiffres ont considérablement augmenté, l’IDE du Canada en Chine représente moins de 1 % du stock d’IDE sortant en 2018, et l’investissement de la Chine au Canada représente moins de 2 % du stock d’IDE entrant. En outre, les investissements de portefeuille du Canada en Chine ont considérablement augmenté, et le stock s’élevait à 34 milliards de dollars en 2018 (presque 3 fois le montant de l’IDE du Canada en Chine)Note de bas de page 24. Toutefois, comme pour les investissements directs, le stock d’investissements de portefeuille du Canada dans le monde était de 2,2 billions de dollars en 2018, de sorte que la part dirigée vers la Chine est inférieure à 2 %. Ces parts relativement faibles et cette croissance rapide s’expliquent en partie par le fait que la Chine n’a pas permis aux investissements de traverser ses frontières jusqu’à récemment et qu’elle est toujours en train de libéraliser son compte de capitalNote de bas de page 25.

Figure 6: Positions du Canada en matière d’investissement

Version texte

| Date | Portefeuille d'investissements directs en China | Investissement direct du Canada en Chine | Investissement direct de la Chine au Canada |

|---|---|---|---|

| 2000 | 0,352 | 0,565 | -0,192 |

| 2001 | 0,322 | 0,699 | -0,219 |

| 2002 | 0,313 | 0,721 | -0,196 |

| 2003 | 0,759 | 0,838 | -0,216 |

| 2004 | 0,725 | 1,081 | -0,113 |

| 2005 | 1,017 | 1,82 | -0,928 |

| 2006 | 2,379 | 2,099 | x |

| 2007 | 3,4 | 2,745 | -4,224 |

| 2008 | 2,855 | 3,582 | -5,665 |

| 2009 | 5,854 | 3,556 | -12,22 |

| 2010 | 6,057 | 3,802 | -12,112 |

| 2011 | 8,002 | 3,248 | -15,359 |

| 2012 | 8,612 | 4,502 | -11,619 |

| 2013 | 13,503 | 6,05 | -13,742 |

| 2014 | 19,058 | 8,035 | -15,617 |

| 2015 | 23,168 | 10,252 | -13,763 |

| 2016 | 28,36 | 10,218 | -15,22 |

| 2017 | 43,987 | 11,182 | -16,226 |

| 2018 | 33,578 | 12,736 | -16,959 |

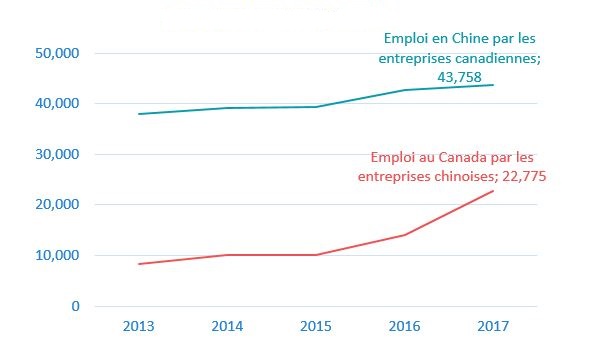

Cette expansion des investissements bilatéraux a permis aux entreprises canadiennes et chinoises de s’implanter à proximité du marché et de vendre directement des biens et des services. Les multinationales canadiennes exploitées en Chine ont réalisé un chiffre d’affaires de 12,7 milliards de dollars en 2017 et détenaient des actifs d’une valeur de 22,5 milliards de dollars. Bien que ces chiffres soient considérables, ils sont dérisoires en comparaison des 685 milliards de dollars de ventes par des multinationales dans le monde et des plus de 4 billions de dollars d’actifs totaux détenus par le Canada au cours de la même année. Les multinationales chinoises ont réalisé 14,8 milliards de dollars de ventes au Canada en 2017, et elles ont employé près de 23 000 Canadiens. Bien que ces chiffres ne soient pas énormes, comme dans le reste de l’économie chinoise, ils ont connu une croissance rapide. En 2011, les multinationales chinoises n’employaient que 1 800 Canadiens. En outre, elles ont ajouté 3,2 milliards de dollars au PIB canadien en 2017, contre seulement 110 millions de dollars en 2011.Note de bas de page 26 Comme pour l’investissement, ce niveau relativement faible s’explique en partie par les restrictions du compte de capital. Ainsi, à mesure que la libéralisation se poursuit, il est probable que ces chiffres continuent d’augmenter rapidement.

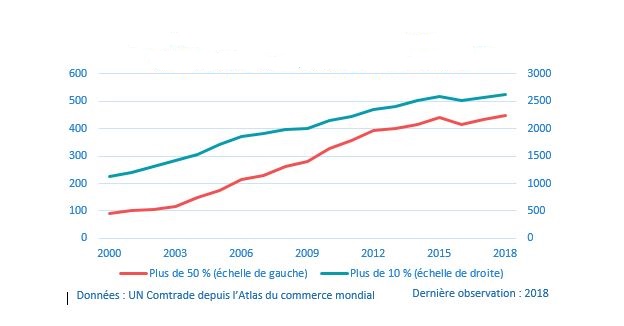

Chaînes d’approvisionnement et vulnérabilités potentielles

Produits à approvisionnement limité

La Chine est le fournisseur dominant pour de nombreux biens échangés dans le monde, elle est le fournisseur dominant dans le monde pour 1 produit sur 12 échangés au niveau du SH-6Note de bas de page 27. Il s’agit pour la plupart de produits électriques, de produits chimiques inorganiques et de textiles.Note de bas de page 28 Le niveau SH-6 compte 5 428 produits; en 2018, la Chine a exporté 5 000 produits, et avait une part supérieure à 50 % dans 448 produitsNote de bas de page 29. Le seuil de 50 % n’a rien de particulier; la Chine détient 10 % de la part de marché de 2 615 produits, soit environ la moitié de tous les produits, et cela ne serait pas facilement remplaçable. Toutefois, ce qui est particulièrement frappant, c’est qu’elle représente plus de la moitié de l’offre mondiale pour un produit sur 12. À titre de comparaison, les États-Unis ont une part d’approvisionnement de 10 % 1 492 produits, et de 50 % pour 101 produits.

| Part de marché | Chine | États-Unis | Allemagne | Inde | Mexique | Pays-Bas | Canada |

|---|---|---|---|---|---|---|---|

| 0 % | 5000 | 5323 | 5121 | 5033 | 4615 | 5213 | 4988 |

| 10 % | 2615 | 1492 | 1594 | 411 | 200 | 562 | 195 |

| 20 % | 1698 | 545 | 585 | 177 | 84 | 194 | 85 |

| 30 % | 1153 | 279 | 207 | 99 | 48 | 85 | 56 |

| 40 % | 749 | 157 | 74 | 60 | 34 | 44 | 39 |

| 50 % | 448 | 101 | 40 | 38 | 27 | 24 | 22 |

| 60 % | 263 | 54 | 15 | 25 | 24 | 14 | 16 |

| 70 % | 141 | 31 | 10 | 7 | 21 | 11 | 10 |

| 80 % | 50 | 19 | 7 | 6 | 15 | 6 | 7 |

| 90 % | 6 | 7 | 1 | 1 | 10 | 0 | 1 |

Données : UN Comtrade depuis l’Atlas du commerce mondial

Le nombre de produits que la Chine exporte et qui dépassent le seuil de 10 % et celui de 50 % a augmenté considérablement depuis que la Chine a adhéré à l’OMC en 2001. Cependant, bien que 2018 soit l’année où le plus grand nombre de produits dépasse les deux seuils, la croissance du nombre de produits a ralenti. L’année 2016 a été la première où l’une ou l’autre catégorie a diminué, et les deux ont diminué. Il y a eu une reprise en 2017 et 2018, mais le niveau reste inférieur à la tendance. Il reste à voir où ces catégories se dirigent : il se pourrait que la croissance de ces catégories se poursuive en 2019, que la courbe s’aplatisse ou qu’elle prenne une forme parabolique et commence à diminuer.

Figure 7: Nombre de produits en provenance de Chine qui dépassent de la part de marché

Version texte

| Date | Supérieur à 10% | Supérieur à 50% |

|---|---|---|

| 2000 | 1 132 | 92 |

| 2001 | 1 210 | 100 |

| 2002 | 1 320 | 106 |

| 2003 | 1 425 | 118 |

| 2004 | 1 534 | 150 |

| 2005 | 1 718 | 175 |

| 2006 | 1 855 | 216 |

| 2007 | 1 911 | 230 |

| 2008 | 1 990 | 264 |

| 2009 | 2 008 | 280 |

| 2010 | 2 154 | 329 |

| 2011 | 2 226 | 356 |

| 2012 | 2 349 | 393 |

| 2013 | 2 406 | 401 |

| 2014 | 2 508 | 414 |

| 2015 | 2 594 | 441 |

| 2016 | 2 520 | 417 |

| 2017 | 2 567 | 435 |

| 2018 | 2 615 | 448 |

Pendant l’épidémie de COVID-19, le Bureau de l’économiste en chef a élaboré un cadre permettant d’identifier les produits dont l’offre internationale est limitée du point de vue du Canada. Sans surprise, il a constaté que les États-Unis étaient le premier fournisseur pour la plus grande partie des produits; cependant, la Chine était le premier fournisseur pour 158 de ces produits. Cela signifie que le Canada est largement dépendant de la Chine pour l’approvisionnement de ceux-ci. En utilisant les données sur les importations au niveau du SH-10 (environ 10 000 produits), on a considéré qu’un produit avait un approvisionnement limité pour le Canada si celui-ci importait le produit de trois pays fournisseurs ou moins, ou si l’IHH est supérieur à 0,81 (ce qui indique approximativement une part de marché de 90 % d’une seule source). La première condition limite la liste aux produits pour lesquels le Canada pourrait avoir du mal à trouver un substitut. La deuxième permet de dégager les cas où il y a une concentration extrême de fournisseurs d’importation, mais où de nombreux petits pays contribuent pour une petite quantité. La liste finale comptait 2 315 produits en 2019, et 2 550 produits en 2018Note de bas de page 30.

Figure 8: Répartition des produits canadiens à approvisionnement limité par le premier fournisseur

Version texte

| Pays | Nombre de produits |

|---|---|

| États Unis | 1 733 |

| Chine | 158 |

| Allemagne | 37 |

| Italie | 33 |

| Mexique | 29 |

| Tous les autres | 325 |

En plus des 158 produits à approvisionnement limité pour lesquels la Chine était le premier fournisseur, la Chine était un fournisseur important pour 45 autres produits à approvisionnement limitéNote de bas de page 31. La Chine est considérée comme un fournisseur important si a) le produit figure déjà sur la liste d’approvisionnement limité et b) la Chine a au moins 10 % de part de marché. Il s’agit des cas où il n’y a qu’un ou deux autres pays partenaires et où la Chine a encore une part importante. Par exemple, dans le SH-7305120024, un produit spécifique lié aux pipelines, la Chine détient une part de 49 %. Un seul autre fournisseur détient une part de 51 %. Toutefois, il serait probablement difficile de trouver un substitut aux 49 % de l’offre de produits de la Chine. L’autre cas est celui où il y a une part dominante, mais où la Chine représente toujours une part importante de l’offre de produits. Par exemple, pour la catégorie SH-6006232000 (Autres étoffes de bonneterie, de coton), les États-Unis ont une part de 87 %, la Chine a une part de 11 % et l’Italie a une part de 2 %. Bien que les États-Unis soient clairement un fournisseur beaucoup plus important pour ce produit, les 11 % fournis par la Chine semblent importants alors qu’il n’y a apparemment qu’une seule véritable alternative pour fournir un substitut.Note de bas de page 32

L’examen isolé des exportations chinoises vers le monde et des importations canadiennes de produits chinois pose problème. Par exemple, ce n’est pas parce que la Chine exporte le produit que le Canada l’importe, ou, dans le cas où le Canada importe le produit, qu’il l’importe de Chine. De même, si le Canada importe un produit uniquement de Chine, ce peut être par commodité et non par nécessité. L’examen des produits à l’intersection des deux analyses permet de résoudre ces problèmesNote de bas de page 33. L’intersection indique que le Canada importe des produits pour lesquels la Chine est le fournisseur dominant, ou du moins une part importante, et étant donné que celle-ci représente la majorité des exportations mondiales de ce produit, il peut être difficile d’obtenir un substitut. Bien qu’il n’y ait rien de spécial à ce que la Chine ait un seuil de 50 %, cela semble être une coupure naturelleNote de bas de page 34. Il existe 108 produits d’importation à approvisionnement limité, représentant une valeur d’un peu moins de 2,4 milliards de dollars, pour lesquels la Chine représente au moins la moitié du marché mondial. Sur les 108 produits, la part de la Chine dans les importations canadiennes est supérieure à 90 % pour 89 d’entre eux. Les jouets, jeux et équipements sportifs SH-95 sont particulièrement intéressants. Il y a 9 produits dans la liste des 108 du SH-95, représentant 1,2 milliard de dollars d’importations, et la Chine a une part d’au moins 90 % du marché canadien pour l’ensemble de ces 9 produits. Le SH-95 compte également les 3 plus grands produits en valeur au niveau du SH-10 de la liste.

En prenant la figure 2, qui indique que 41 % des importations en provenance de Chine sont des biens de consommation, il n’est pas surprenant de voir une catégorie telle que « Jouets, jeux et équipements sportifs » être les produits pour lesquels le Canada est le plus dépendant de la Chine, Étant donné la probabilité que ces produits soient des biens de consommation finale, la perte de ces produits n’aurait guère d’autres effets sur la chaîne d’approvisionnement. Dans la même veine, ce sont les importations dont les gens bénéficient dans leur vie quotidienne. Il est possible qu’il existe des substituts à ces produits, mais seulement à un coût (probablement important). Dans les deux cas, la perte d’accès à ces biens entraînerait une perte importante de bien-être pour le consommateur. Les autres produits qui ont une contribution importante sont : les meubles et la literie (236 millions de dollars), les machines électriques (146 millions de dollars) et les plastiques (125 millions de dollars).

Analyse de l’offre et de l’utilisation

Cette section examine l’utilisation des importations chinoises dans l’économie canadienne afin d’étudier la dépendance du Canada à l’égard des intrants chinois dans la production nationale. Il existe quelques dimensions pour analyser la dépendance du Canada à l’égard d’un pays étranger. Pour une valeur donnée des importations, il pourrait y avoir de nombreuses industries qui utilisent un faible contenu (grande marge extensive et petite marge intensive), ou il se pourrait que seules quelques industries utilisent un contenu élevé (petite marge extensive et grande marge intensive). Pour ajouter une dimension, il pourrait y avoir de nombreux produits à faible valeur, ou quelques produits à forte valeur. En ce qui concerne les importations canadiennes en provenance de Chine, bien que toutes les industries utilisent un contenu chinois à une valeur inférieure, ce sont les mêmes produits qui apparaissent de manière répétée qui constituent une valeur élevée.

Les tableaux canadiens des ressources et des emplois représentent la façon dont 470 produits et 233 industries interagissent pour créer la production de l’économie canadienne. Un produit peut être fabriqué sur place ou importé. Les produits peuvent ensuite être utilisés comme intrants intermédiaires dans les industries, ou peuvent être utilisés comme demande finale (consommation, formation brute de capital fixe, investissement en stocks ou exportation). Ces tableaux permettent d’examiner comment les importations chinoises sont utilisées dans l’économie canadienne. Selon les tableaux des ressources et des emplois de 2016, 12,7 milliards de dollars, ou 31 %, des importations en provenance de la Chine étaient des biens de consommation. Ces biens affectent directement le bien-être des Canadiens, tandis que les importations de biens d’équipement et de biens intermédiaires n’ont qu’un impact indirect sur le bien-être par la production. Une perte d’importations de biens de consommation nuit au consommateur canadien par des prix plus élevés, à savoir aussi si ces biens sont disponibles ailleurs. Comme on l’a vu avec les produits à approvisionnement limité, certains biens de consommation (tels que les « jouets, jeux et équipements sportifs ») ne sont pas facilement disponibles auprès d’autres producteurs et il serait difficile de les remplacer.

Des importations pour un total de 4,5 milliards de dollars, ou 12 %, en provenance de Chine étaient composées de biens d’équipement, c’est-à-dire des biens tangibles qui servent à produire des biens et des services. La quasi-totalité des importations de biens d’équipement a été consacrée aux machines et aux équipements, tant pour l’industrie que pour les pouvoirs publics. Deux produits représentent plus de 2,3 milliards de dollars d’importations : les ordinateurs, les périphériques d’ordinateur et les pièces ainsi que d’autres équipements de communication. Ces importations représentent environ 16 % et 30 %, respectivement, du marché canadien total de ces intrants de capital (y compris ceux fabriqués au pays et importés). Étant donné l’importance des ordinateurs et des équipements de communication, la perte de l’un ou l’autre de ces apports de capitaux pourrait causer des dommages importants à l’économie canadienne.

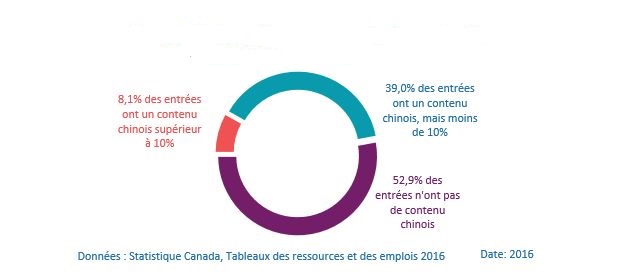

Figure 9: Près de 50% des intrants de production du Canada ont un contenu chinois

Version texte

| Catégorie | Part |

|---|---|

| Part des intrants chinois importants | 0,081366 |

| Part des autres intrants chinois | 0,389732 |

| Part des intrants non chinois | 0,528902 |

Les biens intermédiaires constituent la dernière classification des importations et sont peut-être les plus intéressantsNote de bas de page 35. En utilisant le niveau le plus détaillé des tableaux des ressources et des emplois, il est possible que 110 000 combinaisons (470 produits x 233 industries) d’intrants soient utilisées pour produire des extrants. Bien sûr, de nombreuses industries n’utilisent pas tous les produits de la production (p. ex. l’industrie d’extraction des sables bitumineux n’utilise pas le canola comme intrant intermédiaire); l’élimination des zéros laisse 46 260 combinaisons produit-industrie. Une importation chinoise est utilisée dans 21 793 de ces combinaisons, soit 47 %. Parmi ces combinaisons, 3 764 (soit 8 % de toutes les combinaisons) ont un contenu chinois de l’entrée supérieur à 10 %, ou ce que cette étude considère comme un contenu chinois significatifNote de bas de page 36.

Le cadrage de ces chiffres est important. Dans les tableaux des ressources et des emplois, il n’y a que 470 produits, de sorte qu’il n’y a pas beaucoup de détails et qu’il n’est pas possible de déterminer quels sont les intrants substituables et quels sont les intrants nécessaires tout en étant exclusivement chinois. Il se pourrait qu’un grand nombre des 21 793 combinaisons puissent remplacer le contenu chinois par une importation d’un autre pays, ou même par un intrant national. Bien qu’un nombre plus faible de combinaisons contiennent un contenu chinois important, il est important de les considérer toutes. Il est possible qu’une importation de faible valeur soit essentielle pour l’ensemble du processus de production. Un vieil adage dans l’industrie automobile est qu’il faut 2 500 intrants pour fabriquer une voiture, et seulement 1 intrant pour ne pas fabriquer de voiture. Dans cet esprit, les contributions individuelles ne doivent pas être rejetées même si elles ont une faible valeur. Le tableau 3 examine les industries qui utilisent la plus grande part d’intrants chinois, et les figures 21 et 22 présentent les informations sous forme de graphique pour deux des secteurs.

Tout comme l’examen des biens de consommation, l’existence d’un produit de remplacement approprié ne signifie pas que le Canada est aussi bien placé pour importer d’un autre pays. En supposant que les entreprises canadiennes cherchent à réduire au minimum les coûts, elles ont choisi la manière la moins chère de produire leurs biens. Toute perturbation du commerce impliquant des entreprises qui se substituent involontairement aux 21 793 intrants chinois pourrait entraîner une augmentation du coût de production, une baisse de la productivité et, en fin de compte, nuire aux producteurs et aux consommateurs canadiens.

La partie suivante de l’analyse consiste à examiner quels sont les intrants chinois utilisés par les industries. Le tableau C de l'annexe graphique montre qu'il y a 32 produits que le Canada importe de Chine et qui sont utilisés par presque toutes les industries. Le Canada importe 330 produits de Chine, mais tous ne sont pas utilisés de manière intensive. Le produit médian (sur les 330) est utilisé par 37 industries, ou utilisé par environ une industrie sur six. En haut de l’échelle, cependant, il y a 32 produits qui sont des intrants dans au moins 200 industries (sur 233). Si l’on considère les effets indirects (comme la manière dont la production d’une industrie peut être utilisée comme intrant dans une autre), l’ampleur des intrants chinois atteint alors une production encore plus importante au Canada, ce qui indique que presque sûrement toutes les industries canadiennes dépendent des intrants chinois.

Afin de mieux cibler l’analyse, le nombre d’industries canadiennes dont l’intrant contient au moins 10 % de contenu chinois est pris en compte. Un total de 34 produits répond à ce critère dans au moins une industrie. Les 10 premiers intrants dépassent ce critère pour plus de 200 industries chacun. Par conséquent, presque toutes les industries dépendent de manière significative de ces 10 intrants en provenance de Chine. Comme pour le reste des résultats de l’analyse de l’offre et de l’utilisation, il n’est pas certain que ces intrants aient un substitut ailleurs dans le monde, mais des hypothèses économiques modérées indiquent que la substitution des intrants chinois aurait au moins un effet sur la réduction au minimum des coûts et la productivité des entreprises.

| Intrant | Nombre de secteurs (sur 233) avec un intrant important* | Contenu chinois moyen des intrants dans tous les secteurs |

|---|---|---|

| Outils à main | 227 | 23 % |

| Appareillage électrique | 227 | 16 % |

| Ordinateurs et pièces | 227 | 16 % |

| Autres produits manufacturés divers | 227 | 11 % |

| Produits en plastique | 227 | 10 % |

| Petits appareils électroménagers | 226 | 36 % |

| Appareils d’éclairage | 225 | 28 % |

| Produits en cuir et produits connexes | 224 | 27 % |

| Fournitures de bureau | 221 | 12 % |

| Gros appareils ménagers | 216 | 15 % |

*On entend par « important » un contenu chinois d’au moins 10 %

Données : Statistique Canada, Tableaux des ressources et des emplois 2016

Sur la liste des 10 intrants, les petits appareils électriques sont probablement les plus importants. Ils contiennent plus de 10 % de contenu chinois dans 226 industries, sur 233. Le contenu chinois moyen des petits appareils électriques, toutes industries confondues, est de 36 %. Autrement dit, 97 % des industries utilisent de petits appareils électriques dont plus d’un tiers de la production provient de Chine. En poussant l’analyse un peu plus loin, et en utilisant la méthodologie de la section précédente, un total de 47 produits de la catégorie SH-10 entre dans la catégorie des petits appareils électriques. Sur ces 47, 9 figurent sur la liste d’approvisionnement limité, et tous les 9 ont la Chine comme premier fournisseur. En outre, pour 6 des 9 produits, la Chine représente plus de 60 % de la part des exportations mondialesNote de bas de page 37. Tous ces facteurs pris ensemble suggèrent que les substituts aux petits appareils électriques qui viennent de Chine seraient difficiles à remplacer et assez chers, s’ils existent.

Exportations

Si la majeure partie de cette analyse s’est concentrée sur l’importance de la Chine en raison des importations qu’elle fournit, elle est le deuxième marché de consommation après les États-Unis et constitue donc un important marché d’exportation pour le Canada. Le plus grand avantage que les exportations apportent à une économie est peut-être qu’elles permettent aux entreprises productives de produire plus qu’elles ne l’auraient fait autrement, augmentant ainsi la productivité et l’emploi. Statistique Canada n’estime pas directement le nombre d’emplois liés à l’exportation vers la Chine; cependant, le Ministère fournit des estimations du nombre total d’emplois liés à l’exportation et des emplois liés à l’exportation vers les États-Unis, en se basant sur les exportations de valeur ajoutée pour chaque industrie. Il est important de faire attention aux chiffres, car ils n’impliquent pas que l’exportation a créé ces emplois; ce qui suggère que l’importation coûte des emplois, mais qu’ils indiquent simplement le nombre d’emplois liés à l’exportation.

En supposant que la part chinoise des exportations canadiennes (à l’exclusion des États-Unis) par industrie est la même que la part chinoise des emplois dus à l’exportation, il est possible d’estimer le nombre d’emplois liés à l’exportation vers la Chine. Selon les tableaux des ressources et des emplois de 2016, l’économie comptait 18 435 405 emplois; 3 273 221 emplois (environ 1 sur 6) étaient soutenus par les exportations et 2 204 872 étaient rattachés aux exportations vers les États-Unis. En utilisant ce cadre, on estime que 182 026 emplois ont été rattachés aux exportations vers la Chine, soit environ 1 % de tous les emplois au Canada.

Conclusion

Cette étude a examiné les relations commerciales complexes et en constante évolution du Canada avec la Chine. Cette dernière est le deuxième partenaire commercial bilatéral du Canada et nos économies sont fortement interconnectées. Les importations et les exportations canadiennes avec la Chine sont diverses, et se situent à peu près au même niveau de complexité. Bien que les flux d’investissement bilatéraux aient considérablement augmenté au cours de la dernière décennie, cette partie de la relation reste faible par rapport au reste du monde. Dans le présent document, on a cerné les principaux produits et intrants pour lesquels les entreprises et les consommateurs canadiens sont fortement tributaires des importations chinoises et pour lesquels il peut être difficile de trouver des substituts. Si les avantages du commerce tendent à se concentrer sur les exportations, il est important de reconnaître que les Canadiens bénéficient de prix plus bas en important des biens de consommation de Chine, et que de nombreux produits, notamment les équipements électriques, sont importants pour les producteurs canadiens.

Références

- Agarwal, Isha; Weishi Gu, Grace et Eswar S Prasad. China’s impact on global financial markets. Rapport technique. Bureau national de la recherche en économie, 2019.

- Alvaredo, Facundo; Chancel, Lucas; Piketty, Thomas; Saez, Emmanuel et Gabriel Zucman. World inequality report 2018. Belknap Press, 2018

- Chan, Chris King‐Chi et Khalid Nadvi. « Changing labour regulations and labour standards in China: Retrospect and challenges ». International Labour Review 153, n

o 4 (2014) : pp. 513 à 534. - Chor, Davin, Kalina Manova, et Zhihong Yu. Growing Like China: Firm Performance and Global Production Line Position. No. w27795. National Bureau of Economic Research, 2020.

- Affaires mondiales Canada, Le Commerce international : Le point sur le commerce et l’investissement – 2019.

- Gouvernement du Canada, Données sur le commerce en direct, extraites de https://www.ic.gc.ca/eic/site/tdo-dcd.nsf/fra/accueil. Page consultée le : 2020-06-01.

- Fang, Tony; Gunterberg, Caroline et Emma Larsson. « Sourcing in an increasingly expensive China: Four Swedish cases ». Journal of Business Ethics 97, n

o 1 (2010) : pp. 119 à 138. - Hausmann, Ricardo; Hwang, Jason et Dani Rodrik. « What you export matters ». Journal of economic growth 12, n

o 1 (2007) : pp. 1 à 25. - Nam, Kyung-Min; Waugh, Caleb J,; Paltsev, Sergey; Reilly, John M. et Valerie J Karplus. « Carbon co-benefits of tighter SO2 and NOx regulations in China ». Global Environmental Change 23, n

o 6 (2013) : pp. 1648 à 1661. - OCDE. « Gross domestic product », 2019, https://www.oecd-ilibrary.org/content/data/data-00001-fr.

- OCDE. « Échange en valeur ajoutée » (ÉVA) 2018 », Statistiques trimestrielles de l’OCDE du commerce international Volume 2018, numéro 1 (2017) : pp. 95 à 113.

- OCDE. « Échange en valeur ajoutée » (ÉVA) 2018 », Statistiques trimestrielles de l’OCDE du commerce international Volume 2018, numéro 2 (2019) : pp. 97–106.

- Base douanière du commerce de marchandises de Statistique Canada, consultée dans l’Atlas du commerce mondial le 1

er juin 2020. - Statistique Canada. Tableau 12-10-0143-01 Le commerce international de marchandises selon les grandes catégories économiques et les soixante principaux partenaires commerciaux (x 1 000).

- Statistique Canada. Tableau 36-10-0007-01 Transactions internationales de services, par certains pays, annuel (x 1 000 000).

- Statistique Canada. Tableau 36-10-0008-01 Bilan des investissements internationaux, investissements directs canadiens à l’étranger et investissements directs étrangers au Canada, par pays, annuel (x 1 000 000).

- Statistique Canada. Tableau 36-10-0023-01 Balance des paiements internationaux, compte courant, biens par principaux partenaires commerciaux, trimestriel (x 1 000 000).

- Statistique Canada. Tableau 36-10-0024-01 Balance des paiements internationaux, compte courant, biens par principaux partenaires commerciaux, trimestriel (x 1 000 000).

- Statistique Canada. Tableau 36-10-0361-01 Bilan des investissements internationaux, investissements de portefeuille canadiens à l’étranger à la valeur au marché, selon les pays, annuel (x 1 000 000).

- Statistique Canada. Tableau 36-10-0445-01 Activités des entreprises multinationales au Canada, multinationales étrangères, selon le pays investisseur immédiat et ultime.

- Statistique Canada. Tableau 36-10-0470-01 Activités à l’étranger des entreprises multinationales canadiennes, selon les pays.

- Statistique Canada. Tableau 36-10-0478-01 Tableaux des ressources et des emplois, niveau de détail, provinces et territoires (x 1 000)

- Statistique Canada. Tableau 37-10-0086-01 Effectifs postsecondaires, selon le statut de l’étudiant au Canada, le pays de citoyenneté et le de la personne.

- Base de données UN Comtrade, douanes de la Chine, divers organismes statistiques gouvernementaux; consulté via l’Atlas du commerce mondial le 1

er juin 2020. - « Base de données sur les perspectives de l’économie mondiale – édition d’octobre 2019 ». Sondage sur les finances et l’économie mondiales. Fonds monétaire international, octobre 2019. Imf.org/external/pubs/ft/weo/2019/02/weodata/index.aspx (en anglais).

Annexe

La complexité, ou le niveau de revenu, des biens échangés a été calculée de la manière suggérée par le document intitulé What you export mattersNote de bas de page 38. Cette annexe présente un résumé de leur méthode. Les pays sont indexés par j, et les biens par l, Les exportations du pays j sont donc :

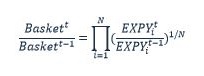

Ensuite, on définit la productivité (c’est-à-dire la complexité) associée à chaque bien :

Où Yj est le PIB par habitant du pays j. Par conséquent, la complexité de chaque bien est la somme de toutes les parts de l’exportation dans le panier d’exportation du pays j, multipliée par le revenu par habitant du pays j, divisée par la somme des parts. Une autre façon d’écrire le PRODY consiste à additionner l’avantage comparatif révélé du bien pour chaque pays, multiplié par le revenu par habitant du pays. L’étape finale consiste à additionner la part des biens dans le panier d’exportation multipliée par la productivité de chaque bien :

Les calculs ont été effectués avec les exportations au niveau du SH-6 en utilisant les données de la base de données UN Comtrade récupérées depuis l’Atlas du commerce mondial, et le PIB par habitant en dollars américains actuels récupéré dans les Perspectives de l’économie mondiale (PEM) du FMI d’octobre 2019. Le PIB par habitant étant exprimé en dollars américains courants, l’inflation américaine est intrinsèquement intégrée dans chaque série. Pour construire le panier de référence, j’utilise un indice de Jevons (une moyenne géométrique non pondérée des variations relatives) de la complexité du panier d’exportation de 10 pays.

Les 10 pays sélectionnés pour le panier de référence étaient l’Allemagne, les États-Unis, le Royaume-Uni, l’Australie, le Japon, la Corée du Sud, la Nouvelle-Zélande, la France, la Suède et la Norvège. Le panier de référence a été établi à la fois au niveau du Canada en 2000 et au niveau de la Chine en 2000 pour faciliter la comparaison.

Annexe des graphiques

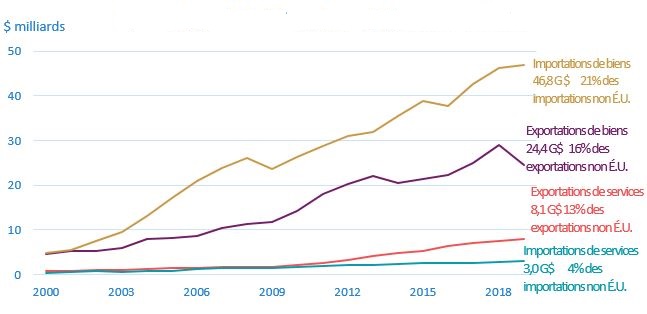

Figure A : Importations de la Chine et exportations vers la Chine, parts du commerce non américain, 2000-2019

Version texte

| Date | Exportations de services | Importations de services | Exportations de biens | Importations de biens |

|---|---|---|---|---|

| 2000 | 0,797 | 0,445 | 4,648 | 4,746 |

| 2001 | 0,884 | 0,553 | 5,376 | 5,622 |

| 2002 | 0,999 | 0,818 | 5,198 | 7,55 |

| 2003 | 1,063 | 0,601 | 6,027 | 9,578 |

| 2004 | 1,363 | 0,781 | 7,991 | 13,225 |

| 2005 | 1,513 | 0,91 | 8,157 | 17,209 |

| 2006 | 1,599 | 1,188 | 8,741 | 20,939 |

| 2007 | 1,658 | 1,455 | 10,556 | 23,824 |

| 2008 | 1,66 | 1,545 | 11,287 | 26,177 |

| 2009 | 1,805 | 1,582 | 11,783 | 23,573 |

| 2010 | 2,158 | 1,772 | 14,147 | 26,391 |

| 2011 | 2,547 | 2,005 | 18,134 | 28,711 |

| 2012 | 3,252 | 2,089 | 20,367 | 30,953 |

| 2013 | 4,084 | 2,146 | 22,031 | 31,943 |

| 2014 | 4,773 | 2,371 | 20,467 | 35,569 |

| 2015 | 5,344 | 2,558 | 21,418 | 38,964 |

| 2016 | 6,317 | 2,628 | 22,347 | 37,662 |

| 2017 | 6,985 | 2,67 | 24,942 | 42,73 |

| 2018 | 7,43 | 2,811 | 29,073 | 46,356 |

| 2019 | 8,06 | 3,016 | 24,431 | 46,814 |

Données : Statistique Canada – Balance des paiements Dernière observation : 2019

Source : Bureau de l’économiste en chef, Affaires mondiales Canada.

Figure B : Exportations canadiennes de marchandises vers la Chine par produit SH-1

Text version

| Catégorie | part |

|---|---|

| Minéraux | 17 % |

| Pâtes et papier | 16 % |

| Légumes | 12 % |

| Animaux et produits d’origine animale | 9 % |

| Transports | 8 % |

| Produits chimiques | 8 % |

| Bois | 6 % |

| Machinerie | 5 % |

| Métaux de base | 4 % |

| Graisses et huiles | 4 % |

| Produits alimentaires | 3 % |

| I.S.* | 3 % |

| Autres | 5 % |

*Horloges, montres et instruments spécialisés

Données : Statistique Canada, Données sur le commerce en direct Date : 2019

Source : Bureau de l’économiste en chef

Figure C : Diversité des exportations canadiennes par produit vers les 10 premiers partenaires commerciaux en 2019

Version texte

| Pays | IHH |

|---|---|

| Royaume-Uni | 0,536108 |

| Corée du Sud | 0,140967 |

| Italie | 0,133709 |

| États Unis | 0,124844 |

| Inde | 0,113488 |

| France | 0,112482 |

| Japon | 0,098515 |

| Allemagne | 0,088976 |

| Mexique | 0,069408 |

| Chine | 0,062656 |

Données : Statistique Canada – Atlas du commerce mondial : 2019

Source : Bureau de l’économiste en chef

Figure D : Importations canadiennes de marchandises depuis la Chine par produit SH-1

Version texte

| Catégorie | part |

|---|---|

| Machines et équipement électrique | 45.4 % |

| Articles ou marchandises manufacturés divers | 11.6 % |

| Tissus | 8.4 % |

| Métaux de base | 8.1 % |

| Plastiques et caoutchouc | 5.4 % |

| Transports | 4.6 % |

| Produits chimiques | 2.8 % |

| Vêtements et accessoires | 2.5 % |

| I.S.* | 2.3 % |

| Verre et céramique | 2.0 % |

| Autres | 6.9 % |

*Horloges, montres et instruments spécialisés

Données : Statistique Canada, Données sur le commerce en direct Date : 2019

Source : Bureau de l’économiste en chef

Figure E : Diversité des importations canadiennes par produit depuis les 10 premiers partenaires commerciaux en 2019

Version texte

| Pays | IHH |

|---|---|

| Japon | 0,220748 |

| Corée du Sud | 0,208665 |

| Mexique | 0,175225 |

| Allemagne | 0,141056 |

| Chine | 0,11955 |

| Royaume-Uni | 0,104073 |

| France | 0,09236 |

| États-Unis | 0,090242 |

| Italie | 0,087189 |

| Inde | 0,04931 |

Données : Statistique Canada – Atlas du commerce mondial : 2019

Source : Bureau de l’économiste en chef

Figure F : Complexité globale des exportations (le niveau de revenu des exportations) et la comparaison avec un panier de référence

Version texte

| Date | Canada | Chine | Panier à partir du Canada | Panier à partir de Chine |

|---|---|---|---|---|

| 2000 | 14 078,37 | 10 294,35 | 14 078,37 | 10 294,35 |

| 2001 | 14 030,88 | 10 627,74 | 13 877,92 | 10 147,78 |

| 2002 | 14 402,54 | 11 147,79 | 14 437,32 | 10 556,82 |

| 2003 | 16 725,73 | 13 232 | 16 587,54 | 12 129,1 |

| 2004 | 18 436,63 | 15 728,25 | 18 666,08 | 13 648,97 |

| 2005 | 19 588,26 | 17 040,62 | 19 563,09 | 14 304,87 |

| 2006 | 19 804,13 | 18 188,27 | 20 585,31 | 15 052,34 |

| 2007 | 22 405,71 | 21 708,23 | 23 543,86 | 17 215,68 |

| 2008 | 22 904,2 | 23 418,71 | 24 955,99 | 18 248,26 |

| 2009 | 20 373,9 | 21 089,72 | 22 516,27 | 16 464,29 |

| 2010 | 20 854,48 | 21 135,48 | 23 722,23 | 17 346,11 |

| 2011 | 22 845,59 | 22 629,15 | 26 161,25 | 19 129,57 |

| 2012 | 23 101,52 | 22 254,81 | 25 420,98 | 18 588,27 |

| 2013 | 22 708,34 | 21 656,13 | 25 494,87 | 18 642,3 |

| 2014 | 22 864,95 | 23 295,15 | 26 832,94 | 19 620,71 |

| 2015 | 20 666,2 | 20 028,81 | 23 796,39 | 17 400,34 |

| 2016 | 21 290,05 | 20 681,46 | 24 559,23 | 17 958,14 |

| 2017 | 21 660,29 | 21 121,43 | 25 786,89 | 18 855,82 |

| 2018 | 24 733,39 | 24 984,87 | 29 041,65 | 21 235,76 |

Données : UN Comtrade depuis Données sur le commerce en direct et PEM du FMI

Dernière observation : 2018

Source : Bureau de l’économiste en chef

Figure G : Dépenses de voyage des Canadiens en Chine et des Chinois au Canada

Version texte

| Date | Dépenses des touristes chinois au Canada | Dépenses des touristes canadiens en Chine |

|---|---|---|

| 1998 | 0,147 | 0,136 |

| 2003 | 0,477 | 0,203 |

| 2008 | 0,972 | 0,474 |

| 2013 | 2,924 | 0,574 |

| 2018 | 5,904 | 0,743 |

Données : Statistique Canada

Figure H : Emploi en Chine par les multinationales canadiennes et emploi au Canada par les multinationales chinoises

Version texte

| Date | Emploi des EMN de Chine au Canada | Emploi des EMN du Canada en Chine |

|---|---|---|

| 2013 | 8 397 | 37 957 |

| 2014 | 10 043 | 39 157 |

| 2015 | 10 205 | 39 312 |

| 2016 | 14 083 | 42 638 |

| 2017 | 22 775 | 43 758 |

Données : Statistique Canada

Figure I : Valeur des ventes des entreprises multinationales en Chine et au Canada

Version texte

| Date | Ventes des EMN de Chine au Canada (en millions de dollars) | Ventes d'entreprises multinationales du Canada en Chine (en millions de dollars) |

|---|---|---|

| 2013 | 7 | 8 |

| 2014 | 9 | 9 |

| 2015 | 10 | 12 |

| 2016 | 11 | 11 |

| 2017 | 15 | 13 |

Données : Statistique Canada

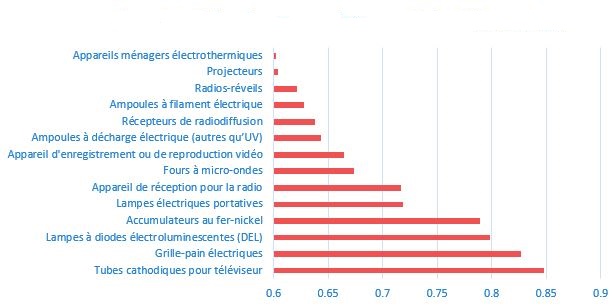

Figure J : Part de la Chine des exportations mondiales d’électronique, où elle détient au moins 60 % de parts de marché

Version texte

| Description du produit | Part |

|---|---|

| Tubes cathodiques pour téléviseur | 84.8 % |

| Grille-pain électriques | 82.7 % |

| Lampes à diodes électroluminescentes (DEL) | 79.9 % |

| Accumulateurs au fer-nickel | 78.9 % |

| Lampes électriques portatives | 71.8 % |

| Appareil de réception pour la radio | 71.7 % |

| Fours à micro-ondes | 67.4 % |

| Appareil d'enregistrement ou de reproduction vidéo | 66.5 % |

| Ampoules à décharge électrique (autres qu’UV) | 64.4 % |

| Récepteurs de radiodiffusion | 63.8 % |

| Ampoules à filament électrique | 62.8 % |

| Radios-réveils | 62.1 % |

| Projecteurs | 60.4 % |

| Appareils ménagers électrothermiques | 60.3 % |

Données : UN Comtrade depuis l’Atlas du commerce mondial Date : 2018

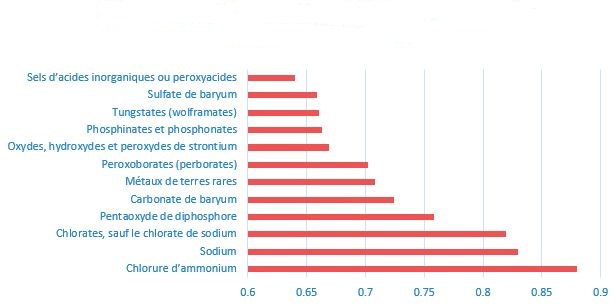

Figure K : Part de la Chine des exportations mondiales de produits chimiques inorganiques, où elle détient au moins 60 % de parts de marché

Version texte

| Description du produit | Part |

|---|---|

| Chlorure d’ammonium | 88,0 % |

| Sodium | 83,0 % |

| Chlorates, sauf le chlorate de sodium | 81,9 % |

| Pentaoxyde de diphosphore | 75,9 % |

| Carbonate de baryum | 72,4 % |

| Métaux de terres rares | 70,8 % |

| Peroxoborates (perborates) | 70,2 % |

| Oxydes, hydroxydes et peroxydes de strontium | 66,9 % |

| Phosphinates et phosphonates | 66,3 % |

| Tungstates (wolframates) | 66,0 % |

| Sulfate de baryum | 65,8 % |

| Sels d’acides inorganiques ou peroxyacides | 64,0 % |

Données : UN Comtrade depuis l’Atlas du commerce mondial Date : 2018

Figure L : Part de la Chine des exportations mondiales de tissus, où elle détient au moins 60 % de parts de marché

Version texte

| Description du produit | Part |

|---|---|

| Tissus de velours par trames long poil en coton non coupés faits à la main | 82,1 % |

| Tissus de velours par trames long poil en coton coupés faits à la main | 80,6 % |

| Tissus de velours côtelé en coton coupés faits à la main | 76,9 % |

| Tissus pour serviette-éponge | 72,4 % |

| Tissus étroits en coton | 72,1 % |

| Tissus de velours par trames long poil en coton non coupés | 70,8 % |

| Tissus de velours par trames long poil en coton coupés | 67,6 % |

| Tissus de velours côtelé en coton coupés | 66,6 % |

| Tapisseries tissées à la main | 64,0 % |

Données : UN Comtrade depuis l’Atlas du commerce mondial Date : 2018

| Secteur | Fournisseur principal de la Chine | Fournisseur important de la Chine | Total des produits |

|---|---|---|---|

| Agriculture | 34 | 7 | 863 |

| Produits chimiques et engrais | 23 | 8 | 338 |

| Vêtements et textiles | 19 | 6 | 122 |

| Produits électroniques | 13 | 6 | 34 |

| Combustibles | 1 | 62 | |

| Machinerie | 9 | 2 | 78 |

| Métaux et minéraux | 15 | 9 | 316 |

| Produits manufacturiers variés | 26 | 1 | 72 |

| Produits pharmaceutiques | 0 | 0 | 14 |

| Plastique et en caoutchouc | 2 | 0 | 19 |

| Matériel de transport | 1 | 2 | 60 |

| Bois et papier | 15 | 3 | 122 |

| Autres | 1 | 0 | 215 |

| Total | 158 | 45 | 2315 |

Données : Statistique Canada – Atlas du commerce mondial : 2019

| Industrie | Part des intrants chinois | Nombre total d’intrants | Nombre d’intrants chinois | Nombre d’intrants chinois >10 % |

|---|---|---|---|---|

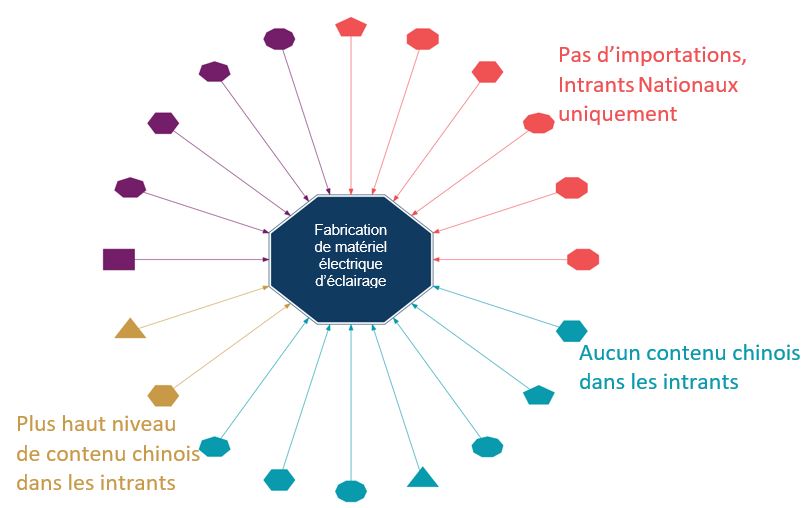

| Fabrication de matériel électrique d’éclairage | 11.0 % | 199 | 70 | 15 |

| Fabrication de matériel informatique et périphérique | 6.4 % | 178 | 38 | 10 |

| Fabrication de matériel de communication | 6.4 % | 211 | 87 | 19 |

| Fabrication d’appareils ménagers | 6.3 % | 178 | 55 | 14 |

| Fabrication d’autres produits liés à l’ameublement | 5.6 % | 200 | 68 | 17 |

| Fabrication de matériel électrique et électronique pour véhicules automobiles | 5.1 % | 187 | 63 | 14 |

| Usines de textiles et produits textiles | 5.0 % | 222 | 98 | 21 |

| Fabrication de produits en cuir et de produits connexes | 5.0 % | 210 | 91 | 18 |

| Fabrication de meubles de bureau (y compris les accessoires) | 4.8 % | 213 | 100 | 20 |

| Services funéraires | 4.7 % | 181 | 72 | 14 |

Données : Statistique Canada, Tableaux des ressources et des emplois 2016

Figure M : Intrants dans la fabrication de matériel d’éclairage électrique

Version texte

| Catégorie | Nombre de nœuds |

|---|---|

| Pas d’importations, Intrants Nationaux uniquement | 6 |

| Aucun contenu chinois dans les intrants | 7 |

| Du contenu chinois dans les entrées | 5 |

| Plus haut niveau de contenu chinois dans les intrants | 2 |

Données : Statistique Canada, Tableaux des ressources et des emplois 2016

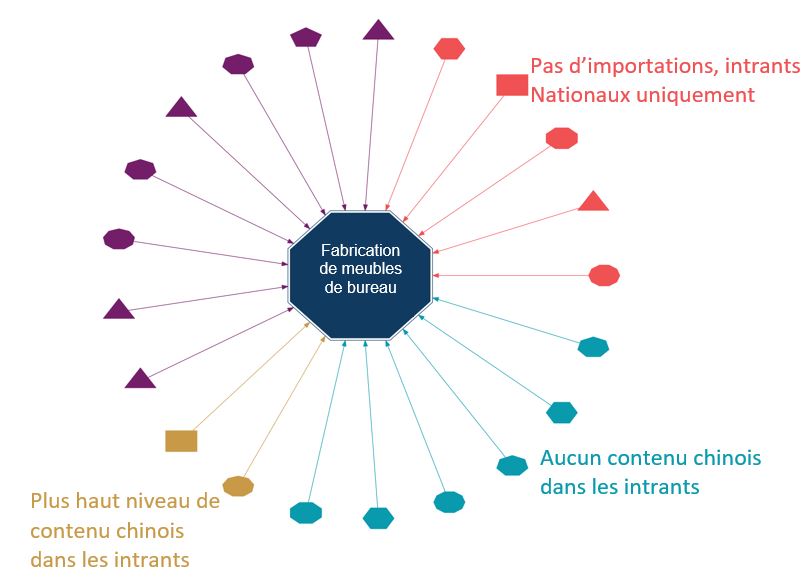

Figure N : Intrants dans la fabrication de meubles de bureau

Version texte

| Catégorie | Nombre de nœuds |

|---|---|

| Pas d’importations, Intrants Nationaux uniquement | 5 |

| Aucun contenu chinois dans les intrants | 6 |

| Du contenu chinois dans les entrées | 8 |

| Plus haut niveau de contenu chinois dans les intrants | 2 |

Données : Statistique Canada, Tableaux des ressources et des emplois 2016

| Produit | Nombre de secteurs | Produit | Nombre de secteurs |

|---|---|---|---|

| Produits en plastique, n.c.a. | 228 | Attaches métalliques filetées et autres produits métalliques tournés, y compris pour l’industrie automobile | 221 |

| Outils à main, ustensiles de cuisine et couverts (sauf en métal précieux) | 227 | Fournitures de bureau (sauf papier) | 221 |

| Ordinateurs, périphériques d’ordinateur et pièces | 227 | Batteries | 219 |

| Autres types de matériel et de composants électriques | 227 | Services de transport aérien de passagers | 217 |

| Autres produits manufacturés divers | 227 | Gros appareils ménagers | 216 |

| Produits imprimés | 226 | Machines et équipements agricoles, de pelouse et de jardin | 214 |

| Ouvrages en métaux, n.c.a. | 226 | Autres produits métalliques pour l’architecture | 212 |

| Petits appareils électroménagers | 226 | Autres machines diverses d’usage général | 212 |

| Services d’hébergement en chambre ou en unité pour les voyageurs | 226 | Services administratifs de bureau | 211 |

| Autres produits de papier transformés | 225 | Verre (y compris automobile), produits en verre et récipients en verre | 210 |

| Matériel téléphonique | 225 | Vannes et accessoires de tuyauterie en métal | 210 |

| Appareils d’éclairage | 225 | Autres produits publiés | 207 |

| Valises, sacs à main et autres produits en cuir et produits connexes | 224 | Contenants en carton | 206 |

| Équipement de chauffage et de refroidissement (à l’exception des réfrigérateurs et des congélateurs ménagers) | 224 | Fournitures de bureau de papier | 203 |

| Produits chimiques, n.c.a. | 223 | Services de location de véhicules automobiles | 201 |

| Dispositifs de câblage | 222 | Repas préparés | 201 |

Données : Statistique Canada, Tableaux des ressources et des emplois 2016

- Date de modification: