Tendances des exportations canadiennes en 2020, par taille

Auteur : Tuan Tran

Mot de remerciement

L’auteur et le Bureau de l’économiste en chef d’Affaires mondiales Canada (BEC-AMC) tiennent à exprimer leur profonde reconnaissance et leur gratitude à Andreas Loken et à la Division du commerce et des comptes internationaux de Statistique Canada, qui ont éclairé le présent rapport de leurs contributions, suggestions et données.

Points clés à retenir

- Les exportations canadiennes ont fortement chuté au cours de la phase initiale de la pandémie de COVID-19 au printemps 2020, avec des baisses substantielles à la fois de la valeur des exportations canadiennes et du nombre d'entreprises exportatrices. À la fin de 2020, la valeur des exportations s'était presque entièrement rétablie, tandis que le nombre d'exportateurs restait bien en deçà des niveaux d'avant la pandémie, le nombre de petites entreprises exportatrices étant le plus à la traîne.

- Les grossistes et les détaillants ont généralement contribué davantage à la perte du nombre d'exportateurs tout au long de 2020. Étant donné que les exportateurs de gros et de détail sont beaucoup plus susceptibles d'être de petites entreprises, il n'est peut-être pas surprenant de constater que les petites entreprises exportatrices aient subi la plus grande perte du nombre d'exportateurs. Cependant, le secteur manufacturier a également perdu un plus grand nombre de petites entreprises exportatrices que de moyennes entreprises exportatrices, ce qui suggère que les exportateurs de petite taille ont plus souffert que les autres classes de taille pendant la pandémie.

- Au cours des premiers mois de la pandémie, un grand nombre d'entreprises ont descendu de groupe en ce qui a trait à la taille des exportations (elles ont exporté moins de valeur sur une base mensuelle) et un grand nombre d'entreprises ont cessé d'exporter. À la fin de 2020, les entreprises qui avaient descendu de groupes en ce qui concerne la taille des exportations n'étaient plus un problème majeur, mais la contribution négative des entreprises qui ont cessé d'exporter est demeurée importante. Certains éléments indiquent que la marge commerciale intensive a contribué négativement aux exportations au début de la pandémie (valeur plus faible des exportations par exportateur), tandis que la marge extensive a contribué négativement tout au long de 2020 (diminution du nombre d'exportateurs).

Présentation

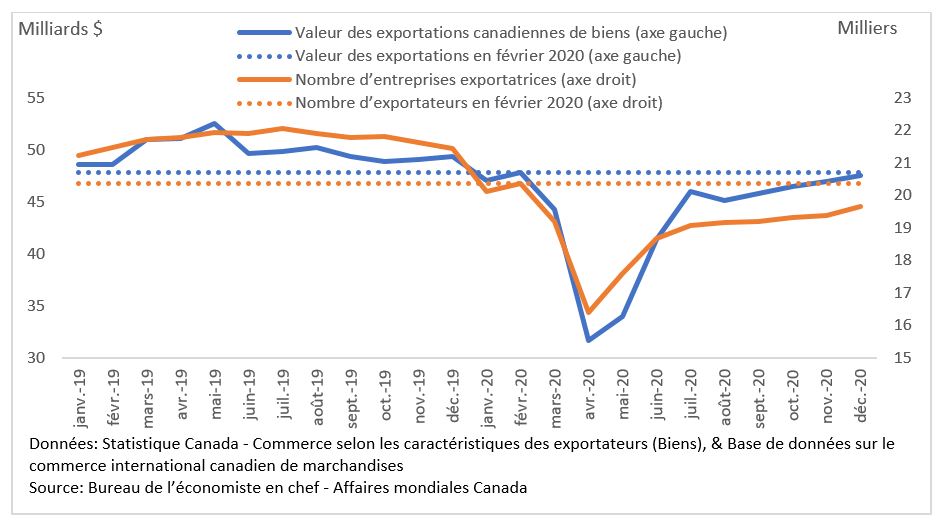

Les mesures de confinement adoptées pour lutter contre la pandémie de COVID-19 sont un des facteurs qui ont nui le plus aux exportations canadiennes et à d’autres aspects de l’économie canadienne en 2020. Une caractéristique intéressante du ralentissement due à la COVID-19 est la variation mensuelle exceptionnellement importante de l’activité économique et commerciale, en particulier au cours du premier semestre 2020. Au début de la pandémie, la valeur des exportations et le nombre d’entreprises exportatrices ont beaucoup souffert, diminuant respectivement de 34 % et de 20 % entre février et avril. À partir de mai, tant la valeur des exportations que le nombre d’exportateurs ont commencé à se redresser à un rythme rapide, qui s’est poursuivi pendant la majeure partie de l’été 2020. À partir de l’automne 2020, la reprise des exportations en valeur et du nombre d’exportateurs s’est poursuivie, mais à un rythme plus lent. À la fin de l’année, la valeur des exportations a presque retrouvé son niveau prépandémique (février 2020), mais le nombre d’exportateurs était encore inférieur de 3,5 % au niveau prépandémique.

Figure 1 : Exportations mensuelles de biens canadiens et nombre d’entreprises exportatrices, désaisonnalisées

Texte alternatif

| Valeur des exportations canadiennes de biens (milliards de $) | Nombre d’entreprises exportatrices | |

|---|---|---|

| janv. -19 | 48.6 | 21,218 |

| févr.-19 | 48.6 | 21,473 |

| mars-19 | 51.0 | 21,711 |

| avr.-19 | 51.1 | 21,771 |

| mai-19 | 52.5 | 21,936 |

| juin-19 | 49.6 | 21,908 |

| juil.-19 | 49.8 | 22,049 |

| août-19 | 50.2 | 21,897 |

| sept.-19 | 49.4 | 21,773 |

| oct.-19 | 48.9 | 21,812 |

| nov.-19 | 49.1 | 21,614 |

| déc.-19 | 49.3 | 21,429 |

| janv.-20 | 47.0 | 20,124 |

| févr.-20 | 47.8 | 20,365 |

| mars-20 | 44.2 | 19,189 |

| avr.-20 | 31.6 | 16,391 |

| mai-20 | 34.0 | 17,599 |

| juin-20 | 41.4 | 18,672 |

| juil.-20 | 45.9 | 19,076 |

| août-20 | 45.1 | 19,155 |

| sept.-20 | 45.8 | 19,177 |

| oct.-20 | 46.4 | 19,304 |

| nov.-20 | 46.9 | 19,384 |

| déc.-20 | 47.5 | 19,649 |

La tendance générale des exportations cache certaines différences dans les résultats à l’exportation selon la taille de l’entreprise, la taille des exportations et le secteur. Par exemple, la baisse du nombre d’exportateurs est généralement plus élevée tout au long de 2020 chez les petites entreprises, les entreprises dont la valeur des exportations est faible par mois et les établissements du commerce de gros. Le présent rapport permettra de mieux comprendre ces tendances, en particulier les mauvais résultats des petits exportateurs, car la mobilisation des exportations des petites et moyennes entreprises (PME) est une partie importante du mandat de la ministre de la Petite Entreprise, de la Promotion des exportations et du Commerce international. Les études montrent que les entreprises qui s’internationalisent sont plus productives, plus innovantes et versent des salaires plus élevés. L’internationalisation des PME est donc importante pour que les avantages du commerce soient largement diffusés.

Les quatre phases de la COVID-19 en 2020

L’année 2020 peut être divisée en quatre phases selon l’activité économique et la sévérité des mesures de confinement adoptées pour freiner la propagation de la COVID-19. La phase de préconfinement a duré de janvier à février, lorsque Covid‑19 n’avait pas encore atteint le pays. La première vague a duré de mars à mai, quand les régions du Canada se sont confinées à des degrés divers à cause de la hausse des cas de COVID-19 et de la mortalité. L’activité économique et commerciale a connu d’importantes variations d’un mois à l’autre au cours de la première vague, car les entreprises, les gouvernements et les consommateurs ont dû apprendre à s’adapter aux nouvelles mesures de distanciation sociale et de confinement. La phase de réouverture a duré de juin à août, lorsque les nouveaux cas de COVID-19 et la mortalité se sont stabilisés à un niveau plus bas et que les gouvernements ont commencé à lever les mesures de confinement. Enfin, la deuxième vague a duré de septembre à décembre, quand le nombre de contaminations et de décès est reparti à la hausse et que les gouvernements ont commencé à renforcer les mesures de confinement, celles-ci étant toutefois localisées et moins strictes que celles de la première vague. Le commerce et l’activité économique ont continué à se redresser au cours de la deuxième vague, mais à un rythme plus lent.

Figure 2 : PIB canadien et nouvelle mortalité canadienne due à la COVID-19

Texte alternatif

| PIB canadien (taux annuel désaisonnalisé, milliards de $) | Nouvelle mortalité Covid au Canada (milliers) | |

|---|---|---|

| janv.-20 | 1995.649 | 0 |

| févr.-20 | 2001.508 | 0 |

| mars -20 | 1858.923 | 152 |

| avr.-20 | 1646.601 | 4027 |

| mai-20 | 1720.952 | 3727 |

| juin-20 | 1826.96 | 874 |

| juil.-20 | 1871.887 | 245 |

| août-20 | 1889.089 | 168 |

| sept.-20 | 1904.185 | 198 |

| oct.-20 | 1919.716 | 885 |

| nov.-20 | 1934.417 | 1963 |

| déc.-20 | 1936.869 | 3523 |

Échanges mensuels de biens par caractéristiques de l’exportateur et niveau prépandémique

Les statistiques ordinaires du commerce international de biens relèvent les produits (le « quoi ») et les destinations (le « où ») des exportations. Cependant, le « qui » négocie est désormais aussi important que le « quoi » et le « où », car les décideurs politiques souhaitent mieux comprendre les caractéristiques des entreprises qui participent au marché international. Pour ce qui est du Canada, les données sur le commerce des biens selon les caractéristiques des exportateurs (CCE) comblent cette lacune en précisant les caractéristiques des entreprises qui exportent des biens. Les données qui fournissent ces précisions sont généralement publiées par an, mais vu la nécessité de disposer de données opportunes et pertinentes pendant la pandémie en 2020, les données sur le CCE ont été publiées en 2020 par mois. Les données annuelles et mensuelles du CCE sont conceptuellement et méthodologiquement similaires, mais notablement différentes sur certains aspects.

Dont le fait que les données mensuelles doivent être désaisonnalisées pour les comparer d’un mois à l’autre. Cependant, les données du CCE n’ont été désaisonnalisées qu’en gros, non en détail. Vu l’absence de données désaisonnalisées au détail et la volatilité annuelle des données commerciales, les résultats mensuels des exportations canadiennes en 2020 sont comparés dans le présent rapport à la moyenne des cinq dernières années afin de déterminer les caractéristiques des exportateurs les plus touchés en 2020, tant en ce qui concerne leur nombre que la valeur de leurs exportations. Pour gagner en concision, la moyenne des cinq dernières années est désignée ci-après par l’expression « niveau prépandémique ».

Tendances des exportations en 2020 par taille

Les moyennes entreprises exportatrices ont obtenu les meilleurs résultats tout au long de la pandémie en 2020, et les petites entreprises exportatrices ont été les plus à la traîne.

Tableau 1 : Nombre moyen mensuel d’exportateurs et valeur des exportations (millions $) en 2019, par taille d’entreprise

| Toutes tailles confondues | Petites entreprises (entre 0 et 99 employés) | Moyennes entreprises (entre 100 et 499 employés) | Grandes entreprises (500 employés et plus) | |

|---|---|---|---|---|

| Nombre moyen mensuel d’exportateurs en 2019 (part en %) | 21 716 (100 %) | 18 355 (85 %) | 2 558 (12 %) | 803 (3,7 %) |

| Valeur moyenne mensuelle des exportations en 2019 en millions $ (part en %) | 44 438 (100 %) | 8 664 (19 %) | 9 366 (21 %) | 26 408 (59 %) |

| Données : Statistique Canada – Commerce des biens selon les caractéristiques des exportateurs Source : Bureau de l’économiste en chef – Affaires mondiales Canada | ||||

Les entreprises de taille moyenne, qui constituaient environ 12 % des exportateurs et 21 % de la valeur des exportations sur une base mensuelle en 2019, se sont le mieux comportées durant toutes les phases de la pandémie en 2020. Au cours de la première vague, les entreprises de taille moyenne ont connu l’écart le plus faible en nombre d’exportateurs et en valeur des exportations par rapport au niveau prépandémique. Cet écart a presque été effacé par la phase de réouverture et, lors de la phase de seconde vague de la pandémie, il n’y avait qu’un écart minuscule dans le nombre d’exportateurs de taille moyenne (-0,3 %). La valeur des exportations des entreprises de taille moyenne était encore meilleure, ayant dépassé de 9,7 % le niveau prépandémique à partir de la phase de la deuxième vague de la pandémie.

Contrairement aux entreprises de taille moyenne, les petites entreprises, qui constituaient 85 % des exportateurs et 19 % de la valeur des exportations sur une base mensuelle en 2019, ont connu des écarts à deux chiffres tant en nombre d’exportateurs qu’en valeur des exportations par rapport au niveau prépandémique pendant la première vague de la pandémie. Le manque à gagner par rapport au niveau prépandémique s’est réduit pendant la phase de réouverture, mais il a persisté dans la deuxième vague, le nombre de petites entreprises exportatrices y étant toujours inférieur de 7,6 % au niveau prépandémique. Toutefois, la valeur des exportations des petites entreprises a légèrement augmenté, de 0,6 %, par rapport au niveau prépandémique au cours de la deuxième vague.

En ce qui concerne la baisse du nombre d’exportateurs, les grandes entreprises ont fait mieux que les petites entreprises, mais pas aussi bien que les moyennes entreprises. Toutefois, les grandes entreprises ont enregistré les pires résultats en ce qui concerne la valeur des exportations tout au long des trois phases de la pandémie en 2020, ce qui est préoccupant, car elles constituaient 59 % de la valeur des exportations sur une base mensuelle en 2019.

Figure 3 : 2020 : différence en % par rapport au niveau prépandémique du nombre moyen mensuel d’exportateurs et de la valeur des exportations, par taille d’entreprise

Texte alternatif

| Petite | Moyenne | Grande | ||

|---|---|---|---|---|

| Nombre moyen mensuel d’exportateurs | Avant le confinement | -2.8% | 1.9% | -1.4% |

| Première vague | -17.3% | -4.5% | -8.7% | |

| Réouverture | -11.5% | -1.4% | -5.3% | |

| Deuxième vague | -7.6% | -0.3% | -4.1% | |

| Valeur moyenne mensuelle des exportations | Avant le confinement | -0.5% | 7.2% | 8.8% |

| Première vague | -19.3% | -4.1% | -23.6% | |

| Réouverture | -7.5% | -2.5% | -8.7% | |

| Deuxième vague | 0.6% | 9.7% | 0.2% |

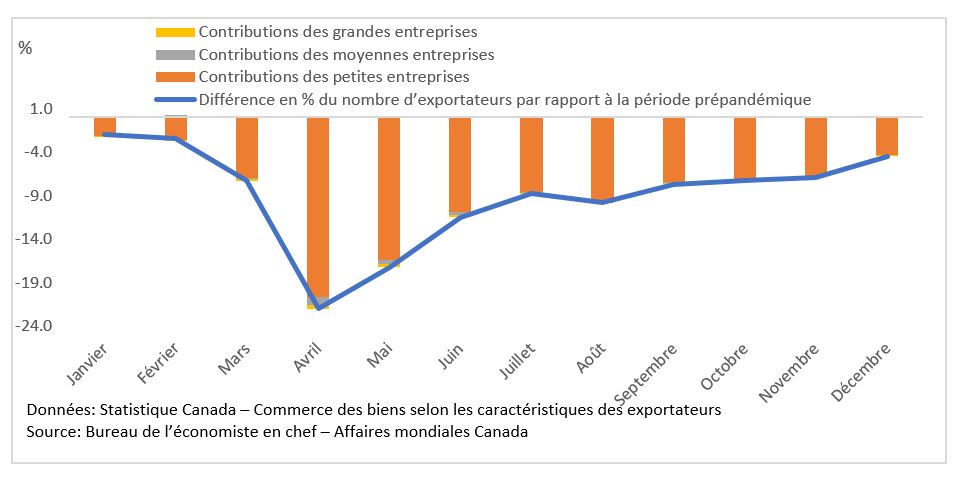

En plus d’être les plus éloignées du niveau prépandémique en 2020, les petites entreprises constituent aussi la plus grande part des exportateurs, environ 85 % sur une base mensuelle en 2019. Ces deux facteurs se conjuguant, il n’est peut-être pas surprenant que les petites entreprises exportatrices aient été les principales responsables de la baisse du nombre d’exportateurs en 2020 (cf. figure 4).

Figure 4 : 2020 : différence en % du nombre d’exportateurs par rapport au niveau prépandémique, et contribution en points de pourcentage (%) par taille d’entreprise

Texte alternatif

| Janvier | Février | Mars | Avril | Mai | Juin | Juillet | Août | Septembre | Octobre | Novembre | Décembre | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Différence en % du nombre d’exportateurs par rapport à la période prépandémique | -2.0 | -2.4 | -7.3 | -22.0 | -17.2 | -11.5 | -8.8 | -9.8 | -7.7 | -7.2 | -6.9 | -4.5 |

| Contributions en points de pourcentage des petites entreprises | -2.2 | -2.6 | -7.0 | -20.7 | -16.4 | -10.9 | -8.6 | -9.5 | -7.4 | -7.0 | -6.8 | -4.3 |

| Contributions en points de pourcentage des moyennes entreprises | 0.2 | 0.3 | -0.1 | -0.9 | -0.5 | -0.3 | 0.0 | -0.1 | -0.1 | 0.0 | 0.0 | -0.1 |

| Contributions en points de pourcentage des grandes entreprises | 0.0 | -0.1 | -0.2 | -0.4 | -0.3 | -0.3 | -0.1 | -0.2 | -0.2 | -0.2 | -0.1 | -0.1 |

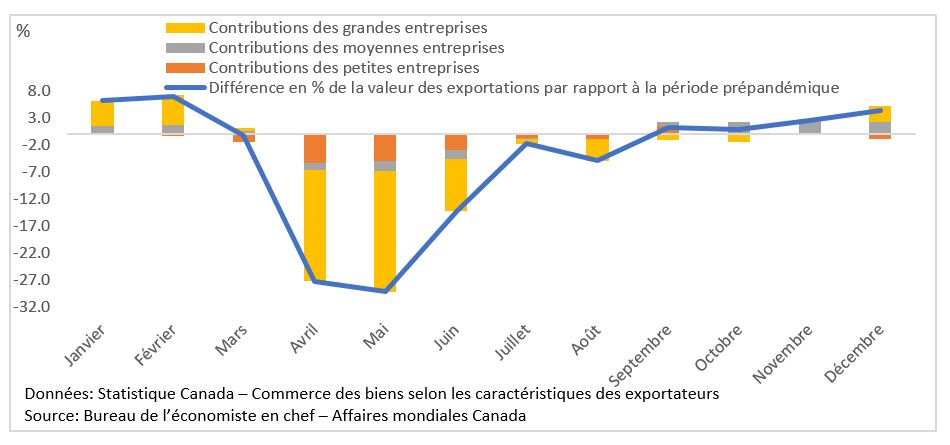

La tendance enregistrée par la valeur des exportations est similaire à celle du nombre d’exportateurs au début de la pandémie, mais elles divergent à la fin de 2020. Au début de la pandémie, la valeur des exportations et le nombre d’exportateurs étaient tous deux inférieurs à leur niveau prépandémique, par une grosse marge. La baisse du nombre d’exportateurs était principalement due aux petites entreprises, tandis que la baisse de la valeur des exportations était principalement due aux grandes entreprises. Comme on l’a indiqué précédemment, dans la deuxième vague, la valeur des exportations a dépassé le niveau prépandémique et les entreprises de toutes tailles ont apporté une contribution positive, y compris les grandes entreprises. En revanche, le nombre d’exportateurs est resté en deçà du niveau prépandémique et la contribution des petites entreprises est restée négative (cf. figure 4).

Figure 5 : 2020 : différence en % de la valeur des exportations par rapport au niveau prépandémique, et contribution en points de pourcentage (%) par taille d’entreprise

Texte alternatif

| Janvier | Février | Mars | Avril | Mai | Juin | Juillet | Août | Septembre | Octobre | Novembre | Décembre | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Différence en % de la valeur des exportations par rapport à la période prépandémique | 6.2 | 7.0 | -0.2 | -27.2 | -29.2 | -14.2 | -1.8 | -4.9 | 1.2 | 0.8 | 2.6 | 4.3 |

| Contributions en points de pourcentage des petites entreprises | 0.1 | -0.3 | -1.4 | -5.4 | -4.9 | -3.0 | -0.6 | -0.9 | 1.5 | 0.0 | 0.0 | -0.9 |

| Contributions en points de pourcentage des moyennes entreprises | 1.4 | 1.7 | 0.6 | -1.3 | -1.9 | -1.5 | -0.2 | 0.2 | 0.8 | 2.3 | 2.7 | 2.3 |

| Contributions en points de pourcentage des grandes entreprises | 4.7 | 5.6 | 0.6 | -20.5 | -22.4 | -9.7 | -0.9 | -4.2 | -1.0 | -1.5 | -0.1 | 3.0 |

Les petites entreprises et les entreprises de taille moyenne sont souvent regroupées en un seul groupe, appelé petites et moyennes entreprises (PME), dans les décisions politiques et les cadres analytiques, mais la divergence de leurs résultats à l’exportation en 2020 et le fait que les entreprises de taille moyenne ont dépassé les grandes entreprises montrent qu’il n’est pas toujours indiqué de regrouper les petites entreprises et les entreprises de taille moyenne.

Le groupe des petites entreprises a perdu plus d’exportateurs que celui des moyennes entreprises dans l’industrie manufacturière et le commerce de gros, les deux secteurs comptant le plus grand nombre d’exportateurs.

Le secteur manufacturier et le commerce de gros comptent le plus grand nombre d’exportateurs au Canada, respectivement 49 % et 22 % du nombre d’exportateurs en 2019 en moyenne mensuelle. Dans ces deux secteurs, le groupe des petites entreprises a perdu plus d’exportateurs que celui des entreprises de taille moyenne tout au long de 2020. Pour les petites entreprises comme pour les entreprises de taille moyenne, le secteur manufacturier est très majoritairement le secteur qui compte le plus d’exportateurs, respectivement 46 % et 67 % sur une base mensuelle en 2019. Alors que le nombre de petites entreprises exportatrices dans le secteur manufacturier était inférieur au niveau prépandémique pendant toutes les phases de 2020, le nombre d’entreprises exportatrices de taille moyenne dans le secteur manufacturier a dépassé le niveau prépandémique pendant toute l’année 2020. En ce qui concerne le deuxième secteur en taille, le commerce de gros, le nombre d’exportateurs était en baisse par rapport au niveau prépandémique, tant pour les petites entreprises que pour les entreprises de taille moyenne, mais le manque à gagner était plus faible pour les entreprises de taille moyenne tout au long de 2020. Les petites entreprises exportatrices ont mieux fait que les entreprises de taille moyenne dans le bâtiment, le commerce de détail, le transport et l’entreposage, mais la part de ces secteurs est trop faible pour compenser les moins bons résultats du secteur manufacturier et du commerce de gros.

Tableau 2 : 2020 : différence en % du nombre d’exportateurs par rapport au niveau prépandémique, par taille d’entreprise et par secteurs au plus grand nombre d’exportateurs

| % d’exportateurs en 2019 | Nombre moyen mensuel d’exportateurs en 2020, différence en % par rapport au niveau prépandémique | ||||

|---|---|---|---|---|---|

| Avant le confinement | Première vague | Réouverture | Deuxième vague | ||

| Petites entreprises exportatrices | |||||

| Tous secteurs confondus | 100 | -2,8 | -17 | -11 | -7,6 |

| Agriculture, foresterie, pêche et chasse | 5,1 | -13 | -19 | -9,9 | -4,8 |

| Bâtiment | 2,4 | 3 | -20 | -15 | -8,9 |

| Secteur manufacturier | 46 | -1,4 | -14 | -8,9 | -6,7 |

| Commerce de gros | 23 | -4,7 | -19 | -13 | -9,3 |

| Commerce de détail | 6,4 | 6,6 | -22 | -12 | -8,1 |

| Transport et entreposage | 3,1 | -1,4 | -14 | -8,8 | 11 |

| Services professionnels, scientifiques et techniques | 4,8 | 3,4 | -20 | -14 | -6 |

| Autres secteurs | 8,5 | -10 | -27 | -22 | -16 |

| Exportateurs de taille moyenne | |||||

| Tous secteurs confondus | 100 | 1,9 | -4,5 | -1,4 | -0,3 |

| Agriculture, foresterie, pêche et chasse | 2,4 | -4,7 | 2,3 | 4,6 | 2,8 |

| Bâtiment | 1,6 | 0,5 | -22 | -20 | -15 |

| Secteur manufacturier | 67 | 5,3 | 1,2 | 3,5 | 3,6 |

| Commerce de gros | 14 | -2,3 | -11 | -9 | -2,8 |

| Commerce de détail | 2,1 | -18 | -38 | -28 | -25 |

| Transport et entreposage | 2,1 | -8 | -20 | -6,6 | -8,3 |

| Services professionnels, scientifiques et techniques | 3,4 | 16 | -6,2 | 4,2 | 5 |

| Autres secteurs | 7,6 | -14 | -24 | -21 | -20 |

| *Le surlignage vert signifie que les exportateurs de taille moyenne ont obtenu de meilleurs résultats que ceux de petite taille, le surlignage jaune signifie le contraire. Données : Statistique Canada – Commerce des biens selon les caractéristiques des exportateurs Source : Bureau de l’économiste en chef – Affaires mondiales Canada | |||||

La taille des exportations a également son importance, car le groupe des entreprises dont la valeur des exportations est moindre sur une base mensuelle a perdu davantage d’exportateurs en 2020.

Tableau 3 : Nombre moyen mensuel d’entreprises exportatrices en 2019, par taille d’entreprise et par taille des exportations

| Toutes tailles d’entreprise confondues | Petites entreprises | Moyennes entreprises | Grandes entreprises | |

|---|---|---|---|---|

| Toutes tailles d’exportations confondues | 21 716 (100 %) | 18 355 (85 %) | 2 558 (12 %) | 803 (3,7 %) |

| Moins de 1 million $ par mois | 18 785 (87 %) | 17 107 (79 %) | 1 343 (6,2 %) | 334 (1,5 %) |

| 1 million $ à 24,9 millions $ par mois | 2 724 (13 %) | 1 222 (5,6 %) | 1 183 (5,4 %) | 319 (1,5 %) |

| 25 millions $ ou plus par mois | 207 (1 %) | 26 (0,1 %) | 32 (0,1 %) | 149 (0,7 %) |

| Données : Statistique Canada – Commerce des biens selon les caractéristiques des exportateurs Source : Bureau de l’économiste en chef – Affaires mondiales Canada | ||||

La taille des exportations d’une entreprise est déterminée par la valeur mensuelle de ses exportations. Comme il en est pour la taille des entreprises, les entreprises ayant la plus petite taille d’exportation (moins d’un million de dollars par mois) constituent la plupart des exportateurs (87 % sur une base mensuelle en 2019) et la plus petite part de la valeur des exportations (6,1 % sur une base mensuelle en 2019). Seulement 1 % des entreprises appartiennent à la catégorie des plus grandes entreprises exportatrices (25 millions de dollars ou plus par mois), mais elles constituent 69 % de la valeur des exportations. Si l’on combine la taille des entreprises et la taille des exportations, la plupart des exportateurs (79 %) sont des petites entreprises dont la valeur des exportations est inférieure à 1 million de dollars par mois, mais ces exportateurs ne constituent que 5,1 % des exportations en valeur sur une base mensuelle en 2019. À l’autre extrémité, les grandes entreprises aux plus grosses exportations (25 millions de dollars ou plus par mois) constituent moins de 1 % des exportateurs et plus de la moitié (53 %) de la valeur des exportations. La tendance à avoir une plus grande proportion d’exportateurs que de valeur d’exportation est uniforme, quelle que soit la taille de l’entreprise pour les exportateurs de moins d’un million de dollars par mois. La part des exportateurs de 1 à 24,9 millions de dollars par mois et des exportateurs de 25 millions de dollars ou plus par mois, quelle que soit la taille de leur entreprise, est inférieure à leur part respective dans la valeur des exportations.

Une autre tendance notable est le fait que 93 % des petites entreprises exportatrices exportent moins d’un million de dollars par mois, tandis que la part équivalente pour les moyennes et grandes entreprises exportatrices est de 53 % et 42 % respectivement. En d’autres termes, seuls 6,8 % des petites entreprises exportatrices ont réussi à exporter plus d’un million de dollars par mois, alors que près de la moitié des moyennes entreprises exportatrices et plus de la moitié des grandes entreprises exportatrices y sont parvenues.

Tableau 4 : Valeur moyenne mensuelle des exportations (millions $) en 2019, par taille d’entreprise et taille d’exportation

| Toutes tailles d’entreprise confondues | Petites entreprises | Moyennes entreprises | Grandes entreprises | |

|---|---|---|---|---|

| Toutes tailles d’exportations confondues | 44 438 (100 %) | 8 664 (19 %) | 9 366 (21 %) | 26 408 (59 %) |

| Moins de 1 million $ par mois | 2 689 (6,1 %) | 2 265 (5,1 %) | 363 (0,8 %) | 61 (0,1 %) |

| 1 million $ à 24,9 millions $ par mois | 11 262 (25 %) | 3 404 (7,7 %) | 5 185 (12 %) | 2 673 (6 %) |

| 25 millions $ ou plus par mois | 30 487 (69 %) | 2 995 (6,7 %) | 3 818 (8,6 %) | 23 675 (53 %) |

| Données : Statistique Canada – Commerce des biens selon les caractéristiques des exportateurs Source : Bureau de l’économiste en chef – Affaires mondiales Canada | ||||

Au cours de la première vague de la pandémie, le groupe des plus petits exportateurs canadiens, ceux qui appartenaient à la catégorie des plus petites entreprises à la fois en taille et en exportations mensuelles, a perdu le plus d’exportateurs par rapport au niveau prépandémique. Toutefois, cette situation a changé lorsque la pandémie est entrée dans la deuxième vague, la baisse la plus importante en nombre d’exportateurs a été observée dans le groupe des grandes entreprises aux exportations les plus faibles, suivi par le groupe des petites entreprises aux exportations les plus faibles et le groupe des entreprises de taille moyenne aux exportations les plus faibles. Toutes les autres combinaisons de taille d’entreprise et de taille d’exportation ont dépassé le niveau prépandémique du nombre moyen mensuel d’exportateurs au cours de la deuxième vague. Les résultats obtenus ici suggèrent que la taille des exportations pourrait être un déterminant important des résultats à l’exportation en 2020, car le groupe d’entreprises qui exportent le moins (et plus susceptibles d’être en marge de l’exportation) a systématiquement perdu plus d’exportateurs que le groupe d’entreprises toutes tailles d’exportations confondues dans chaque catégorie de taille d’entreprise.

Si l’on considère que les entreprises qui exportent le moins constituent une grande part (93 %) des petites entreprises exportatrices en 2019 sur une base mensuelle, il n’est peut-être pas surprenant que le groupe des petites entreprises ait perdu le plus grand nombre d’exportateurs en 2020 puisque le groupe d’entreprises qui exportent le moins a perdu le plus d’exportateurs. Les entreprises qui exportent moins d’un million de dollars par mois constituent une part beaucoup plus faible des moyennes entreprises exportatrices (53 %) et des grandes entreprises exportatrices (42 %).

Tableau 5 : 2020 : différence en % du nombre d’exportateurs par rapport au niveau prépandémique, par taille d’entreprise et taille d’exportations

| Taille de l’entreprise | Taille des exportations ($ par mois) | % en taille d’entreprise, 2019 | Nombre moyen mensuel d’exportateurs en 2020, différence en % par rapport au niveau prépandémique | |||

|---|---|---|---|---|---|---|

| Avant le confinement | Première vague | Réouverture | Deuxième vague | |||

| Petite | Toutes tailles d’exportations confondues | 100 | -2,8 | -17 | -11 | -7,6 |

| Moins de 1 million $ | 93 | -3,3 | -18 | -12 | -8,6 | |

| 1 million $ à 24,9 millions $ | 6,7 | 4,7 | -5 | 2,2 | 6,2 | |

| 25 millions $ ou plus | 0,1 | Trop peu d’exportateurs à cette taille d’entreprise et à cette taille d’exportations | ||||

| Moyenne | Toutes tailles d’exportations confondues | 100 | 1,9 | -4,5 | -1,4 | -0,3 |

| Moins de 1 million $ | 53 | -1 | -0,9 | -3,6 | -3,9 | |

| 1 million $ à 24,9 millions $ | 46 | 5,6 | -8,5 | 1,2 | 3,5 | |

| 25 millions $ ou plus | 1,2 | Trop peu d’exportateurs à cette taille d’entreprise et à cette taille d’exportations | ||||

| Grande | Toutes tailles d’exportations confondues | 100 | -1,4 | -8,7 | -5,3 | -4,1 |

| Moins de 1 million $ | 42 | -9,3 | -17 | -16 | -16 | |

| 1 million $ à 24,9 millions $ | 40 | 4,2 | 3,7 | 5,5 | 5,9 | |

| 25 millions $ ou plus | 19 | 4,7 | -15 | -5,4 | 1,6 | |

| Données : Statistique Canada – Commerce des biens selon les caractéristiques des exportateurs Source : Bureau de l’économiste en chef – Affaires mondiales Canada | ||||||

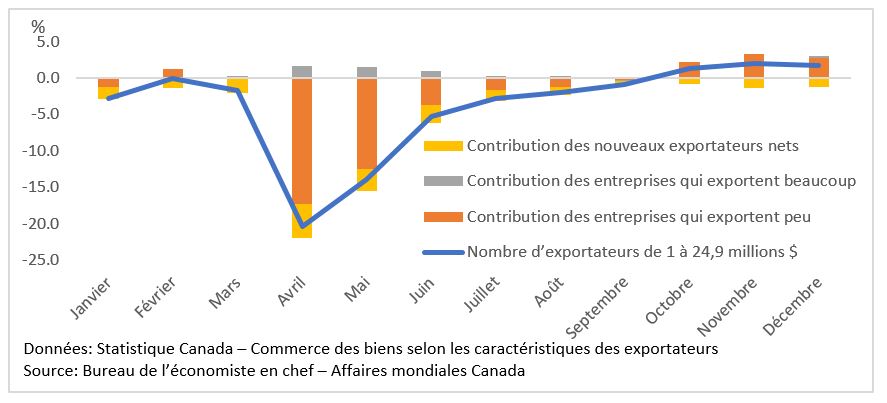

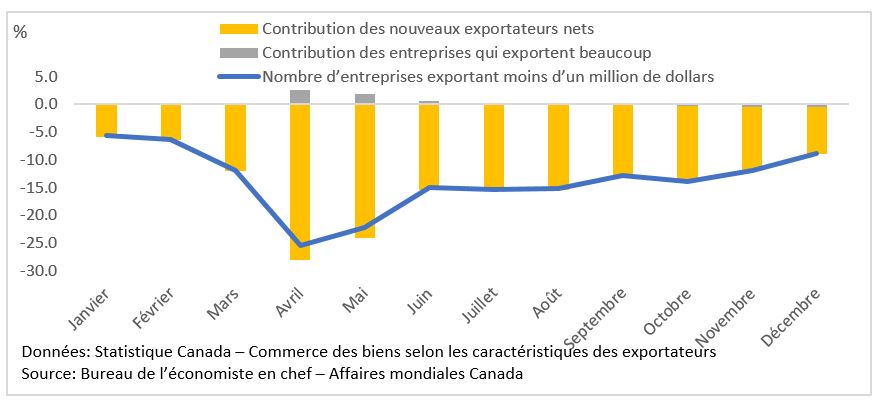

Les entreprises ont diminué la taille de leurs exportations au cours des deux premières phases de la pandémie, mais à la fin de 2020, ce sont les entreprises qui ont complètement cessé d’exporter qui contribuent encore négativement à la croissance des exportations.

Contrairement aux autres caractéristiques d’entreprises qui sont définies sur une base annuelle et qui sont donc statiques, la taille des exportations est déterminée sur une base mensuelle et elle est donc dynamique, ce qui signifie qu’une entreprise peut changer de catégorie en matière de taille des exportations d’un mois à l’autre. L’évolution d’une année sur l’autre du nombre d’entreprises qui ont exporté entre 1 et 24,9 millions de dollars par mois peut être ventilée en trois groupes de contributions :

Le nombre d’entreprises ayant exporté entre 1 et 24,9 millions de dollars par mois en 2020 a considérablement diminué lors de la première vague de la pandémie, mais il a dépassé les niveaux de 2019 dès la deuxième vague. Tant le déclin de la première vague que la croissance de la deuxième vague sont principalement dus à la contribution des entreprises qui exportent peu. En d’autres termes, les entreprises ayant réussi à augmenter la taille de leurs exportations (de moins d’un million de dollars par mois en 2019 à une fourchette allant d’un à 24,9 millions de dollars par mois en 2020) étaient moins nombreuses que l’inverse durant la première vague, mais l’inverse s’est produit à la fin de 2020 lors de la deuxième vague, davantage d’entreprises ayant réussi à augmenter la taille de leurs exportations de moins d’un million de dollars par mois en 2019 à une fourchette allant d’un à 24,9 millions de dollars par mois en 2020 que l’inverse. La contribution des entreprises qui exportent beaucoup a partiellement atténué le déclin dans la première vague, mais ce n’est pas nécessairement une bonne chose, car cela signifie qu’il y avait plus d’entreprises ayant exporté pour 25 millions de dollars ou plus en 2019 qui ont diminué la taille de leurs exportations en 2020 que l’inverse. À la fin de l’année 2020, la contribution des entreprises fortement exportatrices ne constituait plus un problème. En termes économiques, certains éléments indiquent que la marge intensive a contribué négativement à la croissance des exportations pendant la première vague de la pandémie, mais ce n’était plus le cas à la fin de 2020.

Le fait que la contribution à la croissance des nouveaux exportateurs nets reste négative tout au long de l’année est préoccupant, car il signifie qu’il y a eu plus d’exportateurs de 1 million à 24,9 millions de dollars en 2019 qui ont cessé d’exporter en 2020 que l’inverse tout au long de l’année. Sur le plan économique, cela signifie que la marge extensive a contribué négativement à la croissance des exportations tout au long de l’année.

Figure 6 : Croissance en %, d’une année sur l’autre, du nombre d’entreprises qui exportent 1 à 24,9 millions $ par mois en 2020 et contribution en points de pourcentage (%) à cette croissance (données d’entreprise)

Texte alternatif

| Janvier | Février | Mars | Avril | Mai | Juin | Juillet | Août | Septembre | Octobre | Novembre | Décembre | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| % de variation du nombre d’exportateurs de 1 à 24,9 millions $ | -2.8 | 0.0 | -1.7 | -20.4 | -14.0 | -5.3 | -2.8 | -2.0 | -0.8 | 1.4 | 2.0 | 1.8 |

| Contribution en points de pourcentage des entreprises qui exportent peu | -1.2 | 1.3 | 0.0 | -17.4 | -12.6 | -3.7 | -1.7 | -1.2 | -0.3 | 2.2 | 3.4 | 2.8 |

| Contribution en points de pourcentage des entreprises qui exportent beaucoup | 0.1 | -0.1 | 0.3 | 1.6 | 1.5 | 0.9 | 0.3 | 0.3 | 0.0 | -0.1 | -0.2 | 0.2 |

| Contribution en points de pourcentage des nouveaux exportateurs nets | -1.7 | -1.2 | -2.0 | -4.6 | -2.9 | -2.5 | -1.4 | -1.1 | -0.5 | -0.7 | -1.2 | -1.2 |

Le même concept s’applique aux entreprises qui exportent moins d’un million de dollars par mois. L’évolution d’une année sur l’autre du nombre d’entreprises ayant exporté pour moins d’un million de dollars par mois peut être ventilée en deux groupes de contributions :

Comme on l’a indiqué précédemment, le nombre d’entreprises exportant moins d’un million de dollars par mois a le plus diminué au cours des deux dernières phases de la pandémie en 2020. Cette baisse est principalement due à la contribution des nouveaux exportateurs nets, ce qui signifie qu’il y a beaucoup plus d’entreprises qui ont exporté moins d’un million de dollars en 2019 et qui n’ont pas exporté en 2020 que l’inverse. La baisse du nombre d’entreprises qui exportent moins d’un million de dollars par mois a été partiellement atténuée au cours de la première vague par la contribution d’entreprises qui exportent beaucoup, mais une fois encore, ce n’est pas nécessairement une bonne chose, car cela signifie qu’il y a eu plus d’entreprises qui ont diminué la valeur de leurs exportations d’un million de dollars ou plus en 2019 à moins d’un million de dollars en 2020 que l’inverse. Une fois encore, certains éléments indiquent que la marge intensive n’a contribué négativement aux exportations que pendant la première vague de la pandémie, tandis que la marge extensive y a contribué négativement tout au long de 2020.

Figure 7 : Croissance en %, d’une année sur l’autre, du nombre d’entreprises qui exportent moins de 1 million $ par mois en 2020 et contribution en points de pourcentage (%) à cette croissance (données d’entreprise)

Texte alternatif

| Janvier | Février | Mars | Avril | Mai | Juin | Juillet | Août | Septembre | Octobre | Novembre | Décembre | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| % de variation du nombre d’entreprises exportant moins d’un million de dollars | -5.6 | -6.3 | -12.0 | -25.4 | -22.3 | -14.9 | -15.4 | -15.2 | -12.8 | -13.8 | -11.8 | -8.9 |

| Contribution en points de pourcentage des entreprises qui exportent beaucoup | 0.2 | -0.2 | 0.0 | 2.6 | 1.9 | 0.6 | 0.2 | 0.2 | 0.1 | -0.3 | -0.5 | -0.4 |

| Contribution en points de pourcentage des nouveaux exportateurs nets | -5.8 | -6.1 | -12.0 | -28.0 | -24.1 | -15.5 | -15.6 | -15.3 | -12.9 | -13.5 | -11.4 | -8.5 |

Les exportateurs de gros, qui comptent une grande proportion de petites entreprises et une faible intensité d’exportation, ont davantage contribué à la baisse ou à la hausse du nombre d’exportateurs des principaux produits que le secteur des ressources naturelles et l’industrie manufacturière

Les principaux produits d’exportation du Canada sont les céréales, comme le blé (SH 1001) et les graines de canola (SH 1205), pour lesquels il y a un petit nombre d’exportateurs qui exportent des valeurs relativement faibles sur une base mensuelle. Les produits pétroliers, tels que l’huile brute (SH 2709), l’huile raffinée (SH 2710) et les gaz de pétrole (SH 2711), comptent également un petit nombre d’exportateurs, mais la valeur de leurs exportations est relativement importante sur une base mensuelle. Le bois d’œuvre (SH 4407) est une autre ressource naturelle à figurer parmi les produits les plus exportés, il compte un nombre relativement important d’exportateurs dont la valeur des exportations est relativement faible sur une base mensuelle. Les médicaments (SH 3004) sont parmi les produits pharmaceutiques les plus exportés, mais par peu d’exportateurs. Enfin, les produits les plus exportés sont les produits automobiles manufacturés tels que les véhicules de tourisme (SH 8703) et les pièces et accessoires de véhicules à moteur (SH 8708), le nombre d’exportateurs et la valeur des exportations étant élevés sur une base mensuelle.

Tableau 6 : Nombre moyen mensuel d’exportateurs et valeur des exportations en 2019, par produits SH-4Note de bas de page 1 les plus exportés en 2020 (par établissement)

| Produit SH | Nombre moyen mensuel d’exportateurs en 2019 | Valeur moyenne mensuelle des exportations en 2019 (millions $) |

|---|---|---|

| Total des produits | 24 091 | 44 438 |

| SH 1001 – Blé | 107 | 593 |

| SH 1205 – Graines de canola | 59 | 355 |

| SH 2709 – Huile brute | 58 | 7 366 |

| SH 2710 – Huile raffinée | 154 | 1 311 |

| SH 2711 – Gaz de pétrole | 95 | 1 001 |

| SH 3004 – Médicaments | 138 | 744 |

| SH 4407 – Bois d’œuvre | 445 | 699 |

| SH 8703 – Véhicules de tourisme | 823 | 4 336 |

| SH 8708 – Pièces et accessoires de véhicules automobiles | 1 165 | 1 143 |

| Données : Statistique Canada – Commerce des biens selon les caractéristiques des exportateurs Source : Bureau de l’économiste en chef – Affaires mondiales Canada | ||

En général, le producteur (dans le secteur des ressources ou de la fabrication) d’un produit peut l’exporter de deux manières, par ses propres moyens ou par l’intermédiaire d’un tiers (généralement un grossiste). En général, la méthode d’exportation est choisie par le producteur, mais parfois ce n’est pas le cas. En ce qui concerne les produits canadiens les plus exportés, la part de la valeur des exportations du principal sous-secteur des ressources ou de la fabrication dépasse largement leur part respective d’exportateurs. En revanche, la part de la valeur des exportations des principaux sous-secteurs du commerce de gros est à peu près égale ou beaucoup plus faible que leur part respective d’exportateurs. L’exemple extrême de cette tendance est celui des véhicules de tourisme, où le sous-secteur de la fabrication de matériel de transport constituait 2,8 % des exportateurs et 95 % de la valeur des exportations sur une base mensuelle en 2019, tandis que le sous-secteur des grossistes marchands de véhicules automobiles et de pièces et accessoires automobiles constituait 18 % des exportateurs et seulement 1,4 % de la valeur des exportations.

L’exception à cette tendance concerne les produits céréaliers comme le blé et les graines de canola, pour lesquels le secteur de l’agriculture, de la sylviculture, de la pêche et de la chasse constitue une part importante des exportateurs, mais une part très faible de la valeur des exportations, et les grossistes en produits agricoles constituent une part plus faible des exportateurs, mais une part très importante de la valeur des exportations.

Tableau 7 : Part des exportateurs et valeur des exportations par principaux sous-secteurs des ressources et de la fabrication et par principaux sous-secteurs du commerce de gros pour chacun des principaux produits exportés par le CanadaNote de bas de page 2 en 2020 (par établissement)

| Produits SH | Principaux sous-secteurs de ressources ou de fabrication en 2019 | Valeur par exportateur, principal sous-secteur des ressources ou de la fabrication ($) | Les principaux sous-secteurs du commerce de gros en 2019 | Valeur par exportateur, sous-secteur du commerce de gros le plus important ($) | ||

|---|---|---|---|---|---|---|

| Part des exportateurs (%) | Part de la valeur des exportations (%) | Part des exportateurs (%) | Part de la valeur des exportations (%) | |||

| SH 1001 – Blé | 41 | 0,8 | 113 407 | 34 | 94 | 15 171 817 |

| SH 1205 – Graines de canola | 57 | 1,2 | 123 376 | 24 | 93 | 23 294 256 |

| SH 2709 – Huile brute | 48 | 69 | 182 277 189 | 27 | 28 | 130 592 092 |

| SH 2710 – Huile raffinée | 17 | 79 | 38 965 708 | 11 | 10 | 7 421 877 |

| SH 2711 – Gaz de pétrole | 29 | 64 | 22 830 920 | 26 | 13 | 5 439 705 |

| SH 3004 – Médicaments | 46 | 96 | 11 315 670 | 18 | 2,6 | 800 168 |

| SH 4407 – Bois d’œuvre | 48 | 61 | 2 002 403 | 32 | 28 | 1 375 794 |

| SH 8703 – Véhicules de tourisme | 2,8 | 95 | 181 773 549 | 18 | 1,4 | 399 142 |

| SH 8708 – Pièces et accessoires de véhicules automobiles | 28 | 65 | 2 285 092 | 9,4 | 1,3 | 130 904 |

| Données : Statistique Canada – Commerce des biens selon les caractéristiques des exportateurs Source : Bureau de l’économiste en chef – Affaires mondiales Canada | ||||||

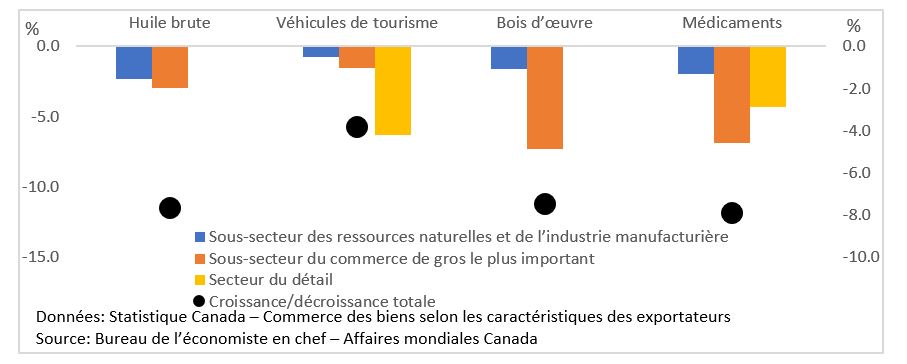

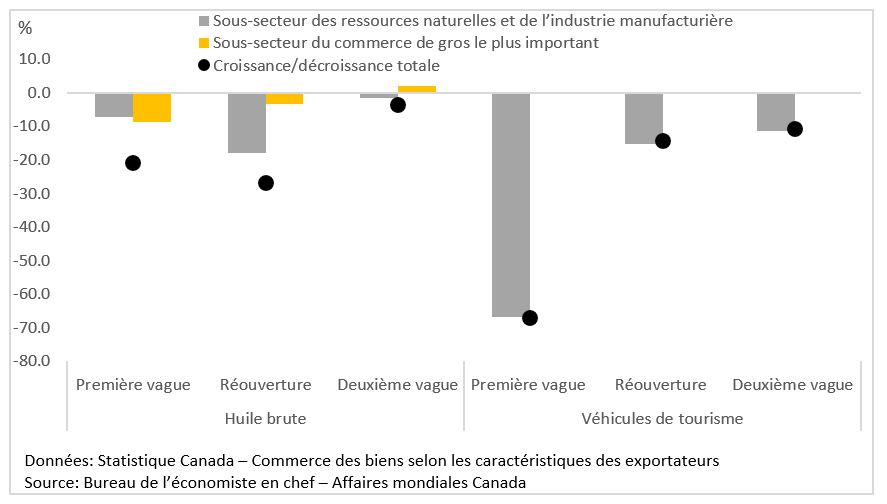

Parmi les deux principaux produits d’exportation du Canada (huile brute et véhicules de tourisme), le principal sous-secteur du commerce de gros a contribué pour plus de points de pourcentage à ce que le nombre moyen mensuel d’exportateurs en 2020 soit supérieur ou inférieur au niveau prépandémique que le principal sous-secteur des ressources ou de la fabrication. Cette tendance se retrouve dans d’autres produits d’exportation importants tels que le bois d’œuvre (SH 4407) et les médicaments (SH 3004). Les résultats sont moins tranchés pour les huiles raffinées (SH 2710) et les pièces et accessoires pour véhicules automobiles (SH 8708). Pour l’exportation de véhicules de tourisme, il y a également un grand nombre de détaillants à faible valeur d’exportation qui ont contribué beaucoup plus aux changements dans le nombre d’exportateurs de véhicules de tourisme que les fabricants de matériel de transport, ou les grossistes de véhicules automobiles et de pièces et accessoires de véhicules automobiles.

Les résultats montrent que pour l’exportation des principaux produits pétroliers, des produits automobiles, des produits du bois et des produits pharmaceutiques, le principal sous-secteur du commerce de gros, dont l’intensité d’exportation est plus faible que celle du principal sous-secteur des ressources ou de l’industrie manufacturière, est plus susceptible d’être en marge des exportations et de contribuer davantage au changement du nombre d’exportateurs. La tendance est inversée pour les grands produits céréaliers, où le secteur de l’agriculture, de la sylviculture, de la pêche et de la chasse a une très faible intensité d’exportation (plus susceptible d’être à la marge des exportations) et le sous-secteur des marchands grossistes de produits agricoles a une intensité d’exportation relativement élevée, ce qui se traduit par une contribution plus importante du secteur de l’agriculture, la sylviculture, la pêche et la chasse à la variation du nombre d’exportateurs.

Figure 8 : 2020 : variation en % du nombre d’exportateurs par rapport au niveau prépandémique pendant la première vague, et contribution en points de pourcentage (%) par secteur (axe droit) (par établissement)

Texte alternatif

| Sous-secteur des ressources naturelles et de l’industrie manufacturière | Sous-secteur du commerce de gros le plus important | Croissance/décroissance totale | Secteur du détail | |

|---|---|---|---|---|

| Huile brute | -1.5 | -2.0 | -11.5 | |

| Véhicules de tourisme | -0.5 | -1.0 | -5.7 | -4.2 |

| Bois d’œuvre | -1.1 | -4.9 | -11.2 | |

| Médicaments | -1.3 | -4.6 | -11.9 | -2.9 |

Figure 9 : 2020 : variation en % du nombre d’exportateurs par rapport au niveau prépandémique pendant la deuxième vague, et contribution en points de pourcentage (%) par secteur (axe droit) (par établissement)

Texte alternatif

| Sous-secteur des ressources naturelles et de l’industrie manufacturière | Sous-secteur du commerce de gros le plus important | Croissance/décroissance totale | Secteur du détail | |

|---|---|---|---|---|

| Huile brute | 0.2 | -8.9 | -15.2 | |

| Véhicules de tourisme | 0.5 | 1.7 | 14.4 | 2.9 |

| Bois d’œuvre | -2.2 | -4.4 | -10.6 | |

| Médicaments | 0.2 | -0.5 | -6.8 | -2.8 |

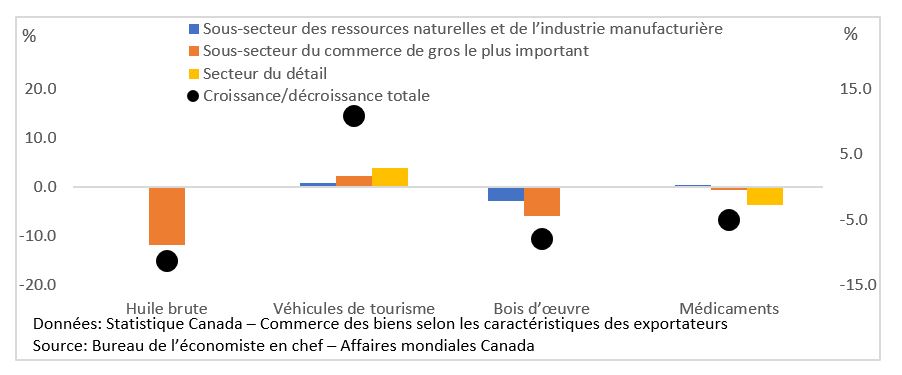

Pour l’huile brute et les véhicules de tourisme, la contribution à la baisse de la valeur des exportations provenait principalement du premier sous-secteur des ressources ou de la fabrication, avec des contributions beaucoup plus faibles du premier sous-secteur du commerce de gros. Cette tendance se vérifie également pour d’autres produits d’exportation de premier plan tels que l’huile raffinée, les pièces et accessoires de véhicules automobiles, le bois d’œuvre et les médicaments, pour lesquels le principal sous-secteur des ressources ou de la fabrication a contribué davantage que le principal sous-secteur du commerce de gros aux gains et aux baisses de la valeur des exportations.

Les produits céréaliers les plus exportés restent une exception à la tendance, le sous-secteur des marchands grossistes de produits agricoles ayant contribué à la plupart des gains en valeur des exportations, tandis que le secteur de l’agriculture, la foresterie, la pêche et la chasse n’a pas toujours bénéficié des gains en valeur des exportations de blé et de graines de canola.

Figure 10 : Variation en % de la valeur des exportations en 2020 par rapport au niveau prépandémique, et contribution en points de pourcentage (%) par secteur (par établissement)

Texte alternatif

| Huile brute | Véhicules de tourisme | |||||

|---|---|---|---|---|---|---|

| Première vague | Réouverture | Deuxième vague | Première vague | Réouverture | Deuxième vague | |

| Croissance/décroissance totale | -21.0 | -26.9 | -3.6 | -67.2 | -14.4 | -10.7 |

| Sous-secteur des ressources naturelles et de l’industrie manufacturière | -7.3 | -18.0 | -1.6 | -66.8 | -15.3 | -11.4 |

| Sous-secteur du commerce de gros le plus important | -8.7 | -3.3 | 2.0 | -0.3 | -0.1 | -0.1 |

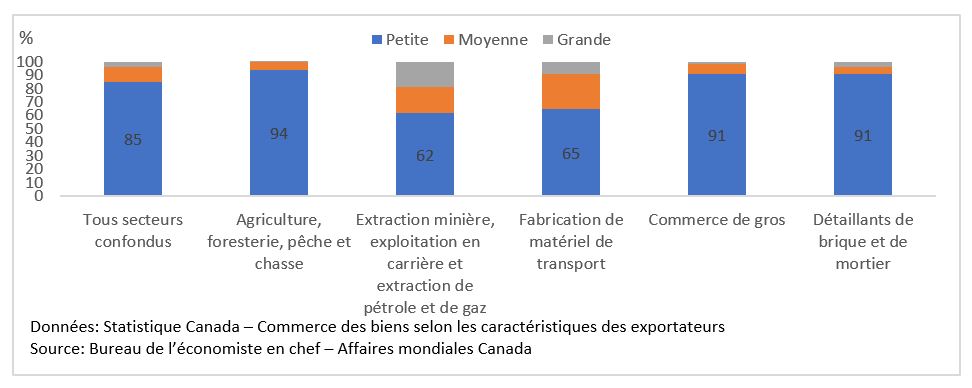

Si l’on considère que les grossistes ont généralement une intensité d’exportation plus faible (taille d’exportation plus petite) et qu’ils ont davantage contribué à la baisse du nombre d’exportateurs des produits les plus exportés, il n’est peut-être pas surprenant que le groupe des petites entreprises exportatrices ait perdu le plus d’exportateurs en 2020, puisque les petites entreprises exportatrices constituent 91 % des exportateurs de gros sur une base mensuelle en 2019. À titre de comparaison, les petites entreprises ne constituaient que 85 % de tous les exportateurs, 62 % des exportateurs de produits miniers, de carrières et d’extraction de pétrole et de gaz, et 65 % des exportateurs de fabrication de matériel de transport. La part des petites entreprises est plus élevée chez les exportateurs de produits de l’agriculture, de la sylviculture, de la pêche et de la chasse, mais la structure d’exportation est inversée pour les principales exportations agricoles, car les grossistes ont une intensité d’exportation beaucoup plus élevée et contribuent moins à la baisse et à la hausse du nombre d’exportateurs.

Figure 11 : Part de la taille de l’entreprise dans le nombre moyen mensuel d’exportateurs en 2019, par secteur sélectionné

Texte alternatif

| Tous secteurs confondus | Agriculture, foresterie, pêche et chasse | Extraction minière, exploitation en carrière et extraction de pétrole et de gaz | Fabrication de matériel de transport | Commerce de gros | Détaillants de brique et de mortier | |

|---|---|---|---|---|---|---|

| Petite | 84.5% | 93.5% | 61.9% | 64.6% | 90.5% | 91.1% |

| Moyenne | 11.8% | 6.1% | 19.4% | 25.9% | 7.5% | 4.9% |

| Grande | 3.7% | 0.4% | 18.7% | 9.5% | 2.0% | 3.9% |

Conclusion

Les mesures de confinement adoptées pour lutter contre la propagation de la COVID-19 et les changements qui en ont résulté dans les schémas de l’offre et de la demande ont d’abord eu un effet dévastateur sur la valeur des exportations canadiennes de biens et sur le nombre d’entreprises exportatrices. Toutefois, la reprise a commencé à l’été 2020 et s’est poursuivie pendant le reste de l’année, les entreprises et les consommateurs ayant adapté leurs comportements à la distanciation sociale. À la fin de 2020, la valeur des exportations s’est presque entièrement rétablie, tandis que le nombre d’exportateurs est resté en deçà de ce qu’il était avant la pandémie, le nombre de petites entreprises exportatrices étant le plus en retard. La plus grande baisse du nombre de petites entreprises exportatrices est préoccupante, car la mobilisation des exportations des PME est un objectif important du commerce inclusif. Les petites entreprises exportatrices ont tendance à exporter moins en valeur sur une base mensuelle que les entreprises de taille moyenne et les grandes entreprises, ce qui peut expliquer en partie l’écart de résultats, car les entreprises dont la valeur des exportations est plus faible sont plus susceptibles d’être en marge des exportations. Les petites entreprises exportatrices sont également plus susceptibles d’être des grossistes, ce qui tend à contribuer davantage à la hausse et à la baisse du nombre d’exportateurs que la contribution des exportateurs de produits manufacturés, ce qui peut également expliquer en partie l’écart de résultats entre les petites entreprises exportatrices et les grandes. Malgré cet effet de composition sectorielle, le secteur manufacturier et le secteur du commerce de gros (les deux secteurs au plus grand nombre d’exportateurs) ont perdu plus de petits exportateurs que d’exportateurs de moyenne taille, laissant penser que la taille de l’entreprise joue un rôle dans les résultats à l’exportation même après avoir pris en compte les différences de composition sectorielle.

Au cours des premiers mois de la pandémie, un grand nombre d’entreprises ont perdu en taille d’exportations (elles exportent moins en valeur par mois), tandis qu’un grand nombre d’entreprises ont carrément cessé d’exporter. À la fin de l’année 2020, les entreprises qui ont perdu en taille d’exportations ne constituent plus un problème majeur, mais les entreprises qui ont complètement cessé d’exporter restent un facteur négatif. Certains éléments indiquent que la marge intensive du commerce n’a contribué négativement aux exportations que pendant la première vague de la pandémie, tandis que la marge extensive y a contribué négativement tout au long de l’année 2020. Ceci est préoccupant, car une contribution négative de la marge extensive signifie que moins d’entreprises exportent, une activité qui permet d’acquérir une expérience internationale qui peut apporter des gains en productivité et en innovation.

- Date de modification: